Задержка выплаты зарплаты – это неприятная ситуация, сталкивающаяся множество работников. Но что делать, когда такая задержка превышает 5 месяцев? Когда зарплата выплачивается с существенной задержкой, возникают сложности с расчетом 6-НДФЛ. В данной статье мы рассмотрим, как правильно оформить налоговую декларацию, если вы получили задерживаемую зарплату.

Зарплата с задержкой в 5 месяцев: особенности расчета 6-НДФЛ

В случаях, когда выплата заработной платы происходит с задержкой в 5 месяцев, необходимо учитывать особенности расчета налога на доходы физических лиц (6-НДФЛ). Чтобы правильно оформить документы, следует руководствоваться нижеследующими указаниями.

Шаг 1: Определите период начисления и срок получения зарплаты

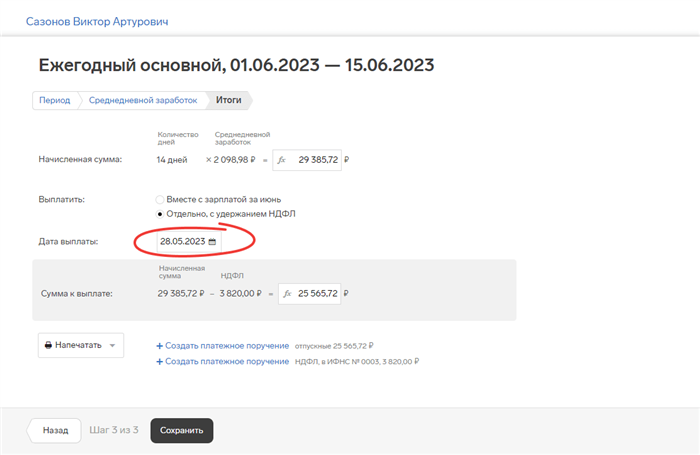

Перед расчетом налога на доходы физических лиц, необходимо точно определить период, за который начисляется задержанная зарплата. Убедитесь, что вы располагаете всеми необходимыми документами, подтверждающими дату начисления и срок получения заработной платы.

Шаг 2: Расчет налоговой базы

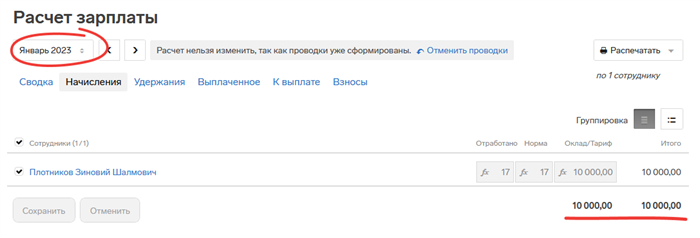

Для расчета налоговой базы необходимо учесть сумму задержанной зарплаты за пять месяцев, а также все прочие доходы полученные в течение года. При расчете налоговой базы включаются все облагаемые доходы, включая надбавки, премии и вознаграждения.

Шаг 3: Примените ставку налогообложения

На текущий момент ставка налога на доходы физических лиц составляет 13%. Однако, следует уточнить действующие ставки в вашем регионе, так как они могут изменяться. Примените соответствующую ставку к налоговой базе и определите итоговую сумму налога.

Шаг 4: Определите порядок уплаты налога

Расчет налога предполагает его уплату в бюджет в течение года по кварталам. Однако, в данном случае стоит уточнить возможность уплаты налога с задержкой и узнать, какие документы необходимо предоставить налоговой службе.

Шаг 5: Подготовьте и сдайте декларацию

Чтобы учесть задержанную зарплату и определить размер налога, необходимо подготовить и сдать декларацию. В декларации укажите все доходы, полученные в течение года, в том числе и задержанные выплаты. Обратитесь за помощью к профессиональному бухгалтеру или консультанту, чтобы грамотно заполнить декларацию и избежать ошибок.

Шаг 6: Получите подтверждение о выплате и сдайте 6-НДФЛ

После уплаты налога и подачи декларации, вам необходимо получить подтверждение об уплате налога на доходы физических лиц. Удостоверьтесь, что все документы сданы вовремя и правильно заполнены. В случае возникновения вопросов или проблем, рекомендуется обратиться в налоговую службу для получения консультации или помощи.

Что такое 6-НДФЛ и как оно связано с задержкой зарплаты

Задержка зарплаты может быть связана с различными причинами, включая неплатежеспособность работодателя, финансовые проблемы компании, ошибки в бухгалтерии и другие факторы. Однако, задержка выплаты зарплаты не освобождает работодателя от обязанности уплаты налога 6-НДФЛ, который все равно должен быть удержан и перечислен в установленные сроки.

Последствия задержки зарплаты и уплаты 6-НДФЛ

- Задолженность по зарплате может привести к финансовым трудностям работников, которые могут испытывать сложности с обеспечением своих базовых потребностей и оплатой счетов.

- Невыплата зарплаты может вызвать негативное отношение работников к работодателю и ухудшение рабочей атмосферы в организации.

- Задержка уплаты 6-НДФЛ может привести к нарушениям в отношениях с налоговыми органами и возникновению финансовых штрафов и санкций.

Процедура уплаты 6-НДФЛ при задержке зарплаты

Несмотря на задержку выплаты зарплаты, работодатель всё равно должен удержать 6-НДФЛ с суммы, которая должна быть выплачена работнику. Организация обязана уплатить данный налог в соответствующий налоговый орган независимо от того, выплачивается ли работнику зарплата вовремя или с задержкой.

В случае, если работник не получил свою зарплату, он все равно должен уплатить 6-НДФЛ согласно установленным ставкам и отчислить его в налоговый орган в установленные сроки. Если работник не может самостоятельно уплатить налог, он может обратиться в налоговый орган с соответствующей жалобой или объяснительной.

Несоблюдение обязательств по уплате зарплаты и 6-НДФЛ может повлечь за собой административные и уголовные ответственности для работодателя, включая штрафы и возможность привлечения к уголовной ответственности.

Налоговые правила, регулирующие начисление 6-НДФЛ

Налогооблагаемые доходы

Налоговые правила определяют широкий спектр доходов, подлежащих обложению 6-НДФЛ. Среди них:

- Заработная плата;

- Гонорары, вознаграждения, оплаты труда и иные вознаграждения за выполнение работ, оказание услуг;

- Проценты по вкладам;

- Доходы от аренды недвижимости и имущества;

- Дивиденды;

- Доходы от продажи имущества и ценных бумаг;

- Призы, лотерейные выигрыши;

- Доходы от предоставления права использования имущества, включая авторские вознаграждения;

- Другие виды доходов.

Ставки налога

Ставки налога по 6-НДФЛ зависят от вида дохода и общей суммы полученного дохода за отчетный период. Налоговые правила предусматривают следующие ставки:

| Вид дохода | Ставка налога |

|---|---|

| Заработная плата | 13% |

| Проценты по вкладам | 13% |

| Дивиденды | 13% |

| Доходы от сдачи имущества в аренду | 13% или 30% |

| Другие доходы | 13% или 35% |

Налоговый вычет

Налоговые правила также предусматривают возможность применения налоговых вычетов при подсчете 6-НДФЛ. Налоговый вычет – это сумма, уменьшающая налогооблагаемую базу и, соответственно, сумму налога. Некоторые виды налоговых вычетов:

- Вычет на детей;

- Вычет на обучение;

- Вычет на лечение;

- Вычет на ипотечные проценты;

- Другие виды вычетов.

Правила начисления и использования налоговых вычетов подробно описаны в законодательстве.

Порядок подачи декларации

Для учета доходов и начисления 6-НДФЛ граждане должны подавать налоговую декларацию. Это официальный документ, в котором указываются все доходы и расходы физического лица, необходимые для расчета налога. Налоговые правила определяют сроки подачи декларации и порядок заполнения формы. В случае неподачи декларации или неправильного заполнения могут быть применены штрафы и иные санкции.

Какие документы необходимо предоставить для получения 6-НДФЛ

Для получения 6-НДФЛ, работнику необходимо предоставить следующие документы:

1. Заявление работника

Работник должен написать заявление о выплате заработной платы с задержкой в 5 месяцев и указать в нем свои персональные данные (ФИО, паспортные данные) и информацию о работодателе.

2. Трудовой договор

Сотрудник должен предоставить действующий трудовой договор, подписанный как работником, так и работодателем. Документ должен содержать информацию о начислениях и удержаниях.

3. Расчетный лист

Работник должен предоставить расчетный лист за каждый период задержки зарплаты. Он должен содержать информацию о заработной плате, начислениях, удержаниях, а также уплаченных налогах и отчислениях.

4. Свидетельство о постановке на учет в налоговом органе

Работник должен предоставить свидетельство о постановке на учет в налоговом органе. Документ подтверждает, что он является налоговым резидентом и обязан уплачивать налоги на доходы физических лиц.

5. Документы, подтверждающие задержку выплаты зарплаты

Работник должен предоставить документы, подтверждающие задержку выплаты зарплаты в течение 5 месяцев. Это могут быть копии приказов, письменные уведомления или иные документы, свидетельствующие о факте задержки.

Важно отметить, что необходимость предоставления дополнительных документов может изменяться в зависимости от законодательства и политики налоговых органов. Поэтому рекомендуется своевременно уточнить требования к документам в соответствующем налоговом органе. Кроме того, работник может обратиться к юристу или налоговому консультанту для получения дополнительной помощи в оформлении необходимых документов.

Процедура заполнения и подачи декларации 6-НДФЛ

Шаг 1. Получение формы декларации

Форму декларации можно получить в налоговом органе, скачать с официального сайта Федеральной налоговой службы или использовать электронную форму декларации налоговой службы.

Шаг 2. Заполнение декларации

Декларацию 6-НДФЛ нужно заполнять в соответствии с инструкцией, которая прилагается к форме. В декларации указываются данные о доходах, налоговых вычетах и иных факторах, влияющих на размер налогооблагаемой базы.

Важно:

- Заполнять декларацию нужно аккуратно и без опечаток, чтобы избежать ошибок и задержек в обработке документа.

- Необходимо внимательно проверить все заполненные данные и подписать декларацию собственноручно.

Шаг 3. Подписание и подача декларации

После заполнения декларации, она должна быть подписана и подана в налоговый орган. Подпись должна быть собственноручной и четкой.

Для подачи декларации есть несколько способов:

- Личная подача в налоговом органе. Для этого необходимо найти ближайшее отделение и предъявить оригинал декларации вместе с необходимыми документами (копия паспорта, трудовой договор, справки о доходах и др.).

- Почтовая отправка. Декларацию можно отправить почтой с уведомлением о вручении. В этом случае рекомендуется сохранить копию декларации и почтовый чек. Адрес для отправки можно найти в налоговом органе или на сайте Федеральной налоговой службы.

- Электронная подача. Возможность подачи декларации через интернет есть на официальном сайте налоговой службы. Для этого необходимо зарегистрироваться на портале и следовать инструкции по заполнению и загрузке документа.

Шаг 4. Подтверждение получения декларации

После подачи декларации налоговый орган присваивает ей уникальный номер и делает отметку о получении. Подтверждение получения декларации можно получить непосредственно в налоговом органе или в виде уведомления на электронную почту (при электронной подаче).

Шаг 5. Обработка декларации и решение о возврате налога

После получения декларации налоговый орган проводит ее проверку и анализирует предоставленные данные. В случае положительного решения, налоговый орган осуществляет возврат излишне удержанного налога на указанный в декларации банковский счет или налоговый вычет учитывается при последующих начислениях налога на доходы.

Будьте внимательны и ответственно подходите к заполнению и подаче декларации 6-НДФЛ. Соблюдение указанных шагов поможет избежать ошибок и упростит процесс получения налоговых вычетов или возврата налога.

Способы ускорения выплаты задержанной зарплаты

1. Обратиться в органы по трудовым вопросам

Если работодатель задерживает выплату зарплаты без уважительной причины, работнику стоит обратиться в соответствующие органы по трудовым вопросам. Например, в такие органы входят:

- Территориальные органы Роструда;

- Профсоюзы;

- Комиссия по трудовым спорам.

Органы по трудовым вопросам имеют возможность провести проверку в соответствующем предприятии и в случае выявления нарушений принять меры к работодателю.

2. Обратиться в суд

В случаях, когда работодатель не выплачивает задержанную зарплату в срок и не реагирует на обращение в органы по трудовым вопросам, работник может подать иск в суд. В суде работник может потребовать выплаты задолженной зарплаты и компенсации за моральный вред.

3. Записать заявление о предоставлении аванса

Если работник оказался в сложной финансовой ситуации из-за задержки зарплаты, он может написать заявление работодателю, в котором будет просить предоставить ему аванс. Это позволит работнику получить часть задолженной суммы и временно решить свои финансовые проблемы.

4. Обратиться в финансовый орган за помощью

Некоторые финансовые органы имеют возможность оказывать помощь работникам в ситуации с задержкой зарплаты. Например, Фонд социального страхования может выплатить пособие, если задержка зарплаты вызвана ликвидацией предприятий или банкротством.

Если работник столкнулся с задержкой зарплаты, ему стоит применить некоторые из предложенных способов. Это поможет ускорить выплату задержанной зарплаты и защитить свои трудовые права.

Какие штрафы предусмотрены за несоблюдение сроков выплаты зарплаты

1. Штрафы в размере неустойки

Согласно Трудовому кодексу РФ, работник имеет право на получение заработной платы не позднее, чем через 15 календарных дней после окончания отчетного периода. В случае нарушения данного срока, сотруднику может быть выплачена неустойка в размере 1/150 той суммы, которая не была выплачена в срок.

2. Административные штрафы для работодателя

Согласно Кодексу Российской Федерации об административных правонарушениях, работодатель может быть привлечен к ответственности в случае несвоевременной выплаты зарплаты. За такое нарушение может быть наложен штраф в размере от 30 000 до 50 000 рублей.

3. Уголовная ответственность

Несвоевременная выплата зарплаты сотруднику может быть признана уклонением от уплаты налогов, что является уголовным преступлением. Согласно статье 198 Уголовного кодекса РФ, работодателю грозит уголовная ответственность, вплоть до лишения свободы на срок до двух лет.

4. Поражение деловой репутации

Несвоевременная выплата заработной платы может иметь серьезные последствия для деловой репутации компании. Работники, испытывая недовольство и неудовлетворение, могут обратиться в органы контроля или обратиться в суд для защиты своих прав. Это может привести к негативным отзывам о компании, ухудшению имиджа и потере доверия клиентов и партнеров.

В целом, несоблюдение сроков выплаты зарплаты может привести к серьезным негативным последствиям для работодателя. Важно всегда соблюдать трудовое законодательство и выплачивать заработную плату вовремя, чтобы избежать штрафов и сохранить деловую репутацию компании.

Возможные последствия для работодателя при нарушении сроков выплаты зарплаты

Нарушение сроков выплаты зарплаты существенно подрывает доверие работников к работодателю и может иметь серьезные правовые и финансовые последствия для последнего. Рассмотрим некоторые возможные последствия для работодателя при нарушении сроков выплаты зарплаты.

1. Штрафные санкции и уплата неустойки

При нарушении сроков выплаты зарплаты работодатель может быть обязан выплатить штрафные санкции и компенсацию в виде неустойки в соответствии с трудовым и гражданским законодательством.

- Размер штрафных санкций может быть установлен законодательством или определен в коллективном договоре или трудовом договоре.

- Неустойка может составлять определенный процент от несвоевременно выплаченной суммы зарплаты, например, 0,1% в день за каждый день просрочки.

2. Привлечение к юридической ответственности

Работодатель может быть привлечен к юридической ответственности за нарушение трудового и гражданского законодательства, включая зарплатные задолженности.

- Работники могут обратиться в трудовую инспекцию или суд, предъявив иск о взыскании задолженности.

- В случае установления нарушения работодателя может быть наложен штраф или выпущено обязательство устранить нарушение в установленный срок.

3. Ущерб репутации и уход сотрудников

Нарушение сроков выплаты зарплаты может негативно сказываться на репутации работодателя и вызывать недоверие со стороны работников. Это может привести к ухудшению рабочей атмосферы, конфликтам и уходу сотрудников.

- Потеря квалифицированных сотрудников может повлечь за собой негативные последствия для бизнеса, включая снижение производительности и потерю конкурентоспособности.

- Недовольство среди работников может привести к негативному мнению о компании и оттоку клиентов.

4. Уголовная ответственность

В случае систематического и умышленного нарушения работодателем сроков выплаты зарплаты, может быть применено уголовное преследование.

- Случаи, когда действия работодателя могут быть квалифицированы как преступление, включают уклонение от выплаты зарплаты (ст. 145 УК РФ) и неправомерное удержание заработной платы или других выплат (ст. 201 УК РФ).

- Уголовная ответственность может включать штрафы и лишение свободы.

В целях избежания возможных последствий работы работодателя при нарушении сроков выплаты зарплаты, необходимо строго соблюдать законодательные требования и обязательства, предусмотренные трудовыми и гражданскими договорами. Благодаря этому можно сохранять доверие работников, обезопасить себя от юридической и финансовой ответственности и поддерживать стабильность в отношениях между работодателем и работниками.

Практические советы по получению 6-НДФЛ при задержке зарплаты

Задержка выплаты зарплаты может быть неприятной ситуацией для работника. Однако, в таких случаях необходимо знать свои права и обязанности, чтобы правильно оформить налоговую декларацию и получить возмещение.

Получение 6-НДФЛ при задержке зарплаты требует выполнения следующих практических действий:

- Соберите необходимые документы: Для оформления налоговой декларации и получения 6-НДФЛ при задержке зарплаты вам понадобятся следующие документы: копия трудового договора, расчетные листы с указанием задержки выплаты, копия приказа о начислении заработной платы, копии документов, подтверждающих задержку (например, письма сотрудника, справки из бухгалтерии).

- Составьте налоговую декларацию: В налоговой декларации необходимо указать все полученные доходы за год, включая задержанную зарплату. Сумма задержанной зарплаты должна быть указана в графе «Удержано из заработной платы» (графа 20). Также не забудьте указать размер задержанной зарплаты в графе «Сумма дохода, облагаемого по ставке 13%» (графа 1001).

- Подайте налоговую декларацию: Подачу декларации можно выполнить лично, через электронный сервис или отправив почтой с уведомлением о вручении. В случае задержки зарплаты, рекомендуется обратиться налоговую инспекцию для получения консультации и подачи декларации.

- Ожидайте возмещения: После подачи декларации и проверки налоговой инспекцией, вы получите возмещение задержанной зарплаты в размере 13% от суммы задержки. Обычно, возмещение происходит в течение нескольких месяцев после подачи декларации.

Учитывая вышеперечисленные практические советы, вы сможете правильно оформить налоговую декларацию и получить возмещение по 6-НДФЛ при задержке зарплаты. При возникновении сложностей или непонятностей, всегда обращайтесь в налоговую инспекцию или к специалистам в данной области.