Организации, сдающие в аренду недвижимость физическим лицам, обязаны уплачивать налог на доходы физических лиц (НДФЛ) за своих арендаторов. Этот налог взимается с дохода, полученного физическим лицом от сдачи в аренду имущества. Для осуществления этой процедуры необходимо знать порядок и правила уплаты НДФЛ, чтобы избежать штрафов и проблем с налоговыми органами.

Как платить НДФЛ организации за физическое лицо арендатора

При аренде недвижимости физическим лицом у организации возникает вопрос о подоходном налоге, который необходимо учесть и оплатить в соответствии с законодательством. В данной статье рассмотрим, как правильно выплачивать НДФЛ организации за физическое лицо арендатора.

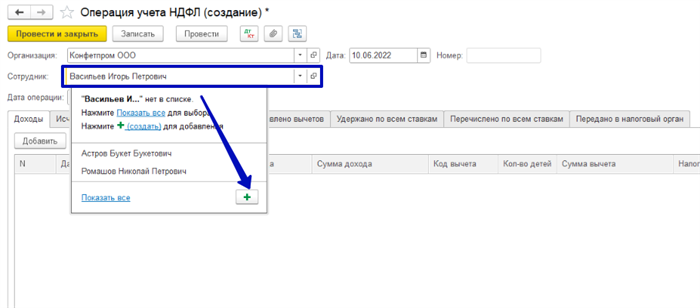

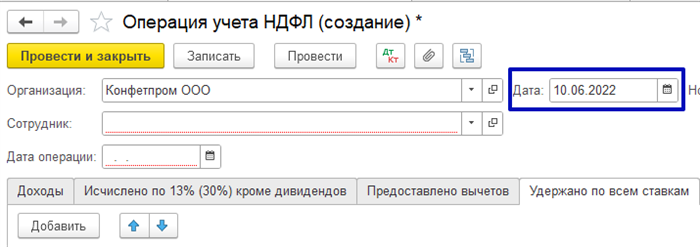

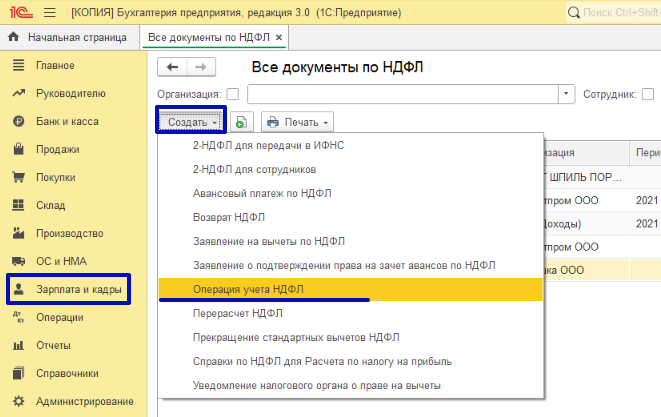

В соответствии с действующим законодательством, арендодатель — организация, должна удерживать и перечислять НДФЛ от заработной платы арендатора. Для этого необходимо выполнить несколько шагов.

1. Определите ставку и базу налогообложения

- Определите размер ставки НДФЛ, который составляет 13% от заработной платы физического лица.

- Определите базу налогообложения. Базой налогообложения для арендных платежей является сумма арендной платы, которую получает организация от физического лица арендатора.

2. Удержите НДФЛ от арендной платы

После определения ставки и базы налогообложения произведите удержание НДФЛ. Для этого:

- Установите соответствующий размер налога от арендной платы;

- Удержите сумму налога из арендной платы, уплачиваемой физическим лицом арендатором;

- Сохраните документы о начислении и удержании НДФЛ для последующей предоставления налоговым органам.

3. Составьте декларацию и уплатите НДФЛ

Следующим шагом является составление декларации по НДФЛ и уплата налога. Для этого:

- Заполните декларацию по НДФЛ в соответствии с установленными требованиями;

- Рассчитайте сумму НДФЛ, которую необходимо уплатить с доходов от аренды недвижимости;

- Уплатите НДФЛ в установленные сроки, указанные в законодательстве.

После уплаты НДФЛ организация обязана предоставить физическому лицу арендатору справку о доходе и удержанном налоге, которую арендатор должен использовать при заполнении своей налоговой декларации.

4. Предоставьте отчетность налоговым органам

Окончательным этапом является предоставление отчетности налоговым органам. Для этого:

- Составьте отчетность о начислении и уплате НДФЛ в соответствии с требованиями налогового законодательства;

- Предоставьте отчетность в налоговый орган в установленные сроки.

Соблюдение всех указанных выше шагов позволит организации правильно учесть и оплатить НДФЛ, связанный с арендой недвижимости физического лица. Это поможет избежать возможных налоговых претензий со стороны налоговых органов и обеспечит законность и прозрачность финансовых операций.

Какие налоги нужно платить при аренде недвижимости

1. Налог на доходы физических лиц (НДФЛ)

При получении дохода от аренды недвижимости физическое лицо должно уплатить налог на доходы физических лиц (НДФЛ) в размере 13%. Сумма налога рассчитывается как процент от полученной арендной платы. Обязанность по уплате налога возлагается на арендатора (физическое лицо).

2. Налог на имущество

Арендодатель (частное лицо или организация) обязан уплачивать налог на имущество, если стоимость имущества превышает определенную границу, установленную законом. Сумма налога на имущество рассчитывается как процент от кадастровой стоимости недвижимости и может варьироваться в зависимости от региона.

3. Единый сельскохозяйственный налог (ЕСХН)

Если арендодатель является фермером или сельским хозяйством, и арендуемая им недвижимость используется для сельскохозяйственных целей, возможно применение Единого сельскохозяйственного налога (ЕСХН). Размер налога рассчитывается в зависимости от площади арендуемой недвижимости и может быть более выгодным по сравнению с обычным налогообложением.

4. Налог на землю

При аренде земельного участка необходимо уплатить налог на землю, который рассчитывается на основе установленных законом тарифов и категории земли. Размер налога определяется площадью арендуемого участка и его категорией.

5. НДС

НДС обычно не применяется к аренде недвижимости. Однако, существуют исключения, например, если арендатором является юридическое лицо или иностранное лицо, не осуществляющее предпринимательскую деятельность в России.

6. Местные налоги и сборы

В различных регионах России могут действовать местные налоги и сборы, которые могут быть применены к аренде недвижимости. Размер и условия данных налогов и сборов могут отличаться в зависимости от конкретного региона.

Таким образом, при аренде недвижимости необходимо учитывать различные налоги, которые могут быть применимы к данной сделке. Для правильного расчета налогов рекомендуется обратиться к специалистам в области налогового консультирования или юридическим услугам.

Кто является налоговым агентом в сделке с арендой

Однако, в большинстве случаев налоговым агентом в сделке с арендой является арендатор. Это связано с тем, что при аренде недвижимости арендатор является плательщиком арендной платы, которая является доходом для арендодателя. Соответственно, арендатор обязан удерживать и перечислять НДФЛ с этого дохода в бюджет.

Когда арендатор выступает в роли налогового агента:

- Арендатор является юридическим лицом, у которого имеется обязанность удерживать и уплачивать налоги;

- В арендной сделке предусмотрена обязанность арендатора удерживать и перечислять НДФЛ с арендной платы;

- Налоговой базой является сумма арендной платы без учета НДС.

Лица, не являющиеся налоговыми агентами:

- Арендодатель (физическое лицо) не обязан выполнять функции налогового агента, если он не является индивидуальным предпринимателем;

- Арендатор (физическое лицо) не является налоговым агентом, если он арендует недвижимость для личных целей и не занимается предпринимательской деятельностью.

Важно отметить, что обязанность удерживать и перечислять НДФЛ может быть предусмотрена договором аренды или законодательством. Распределение обязанностей налогового агента между арендатором и арендодателем может быть оговорено в договоре и зависит от конкретных условий сделки.

Как рассчитать сумму НДФЛ

При расчете суммы НДФЛ (налога на доходы физических лиц) необходимо учесть ряд факторов, включая размер дохода и ставку налога. Выплаты, облагаемые НДФЛ, включаются в положительный доход получателя, а затем удерживается соответствующий процент налога.

Ниже приведены основные шаги для расчета суммы НДФЛ:

1. Определите размер дохода

Сначала определите размер дохода, который будет облагаться НДФЛ. Это может включать зарплату, проценты по вкладам, дивиденды и другие виды дохода.

2. Определите ставку налога

В зависимости от вида дохода и статуса налогоплательщика ставка налога может различаться. Для уточнения ставки налога обратитесь к действующему законодательству и налоговым кодексам вашей страны.

3. Рассчитайте сумму налога

Сумма налога рассчитывается путем умножения размера дохода на ставку налога. Например, если размер дохода составляет 100 000 рублей, а ставка налога — 13%, то сумма НДФЛ будет равна 13 000 рублей.

4. Учтите возможные вычеты

В некоторых случаях налогоплательщик может иметь право на определенные налоговые вычеты, которые могут снизить сумму налога. Такие вычеты могут быть связаны с наличием детей, обучением, медицинскими расходами и т.д. Проверьте, какие вычеты доступны в вашей стране и учтите их при расчете суммы НДФЛ.

5. Учтите социальные страховые взносы

В некоторых случаях в сумму налога может входить также оплата социальных страховых взносов. Проверьте действующие законы и правила в вашей стране, чтобы учесть эти взносы при расчете суммы НДФЛ.

6. Удержите налог с доходов

После расчета суммы НДФЛ удержите этот налог с доходов, выплачиваемых физическому лицу. Учтите сроки и правила уплаты налога, чтобы не нарушить законодательство.

Расчет суммы НДФЛ может быть сложным и требует внимательности. Если у вас возникнут сомнения или вопросы, рекомендуется проконсультироваться с налоговым юристом или специалистом в данной области.

Какие документы необходимо предоставить организации

Если вы являетесь арендатором и хотите оплатить налог на доходы физических лиц (НДФЛ) организации, вам понадобится предоставить следующие документы:

1. Договор аренды

Главным документом, подтверждающим факт аренды, является договор аренды. В нем должны быть указаны все условия аренды, такие как срок, стоимость, объект аренды и др.

2. Счет-фактура или квитанция

Счет-фактура или квитанция являются основными документами, подтверждающими факт оплаты аренды. В них должна быть указана информация о плательщике, получателе платежа, сумме и дате оплаты.

3. Справка из налоговой инспекции

Для подтверждения своего статуса плательщика НДФЛ вы должны предоставить справку из налоговой инспекции. В ней указывается, что вы зарегистрированы как физическое лицо и имеете право платить налоги.

4. Паспорт арендатора

5. Реквизиты организации

Вам потребуются реквизиты организации, которой вы собираетесь оплатить НДФЛ. В них должны быть указаны наименование организации, ее ИНН, ОГРН и банковские реквизиты.

Предоставив все необходимые документы, вы сможете правильно и своевременно оплатить НДФЛ организации за физическое лицо арендатора.

Какие штрафы могут быть за неправильное уплату НДФЛ

Штрафы за неправильное уплату НДФЛ

Неправильная уплата НДФЛ может привести к следующим штрафам и санкциям:

-

Штраф за непредставление декларации: Если организация не подает декларацию о начислении и уплате НДФЛ в установленный срок, ей может быть начислен штраф в размере 5% от суммы не уплаченного налога.

-

Штраф за неправильное начисление налога: Если организация неправильно рассчитывает сумму начисления НДФЛ и недоуплачивает налоги, ей может быть начислен штраф в размере 20% от суммы не уплаченного налога.

-

Штраф за несвоевременную уплату налога: Если организация не уплачивает НДФЛ в установленные сроки, ей может быть начислен штраф в размере 1/150 ставки рефинансирования Центрального банка РФ за каждый день просрочки.

-

Штраф за нарушение правил учета и отчетности: Если организация нарушает правила учета и отчетности в отношении НДФЛ, ей может быть начислен штраф в размере 0,5% от суммы налога за каждый день просрочки.

Важно отметить, что размер штрафов может зависеть от многих факторов, таких как сумма неуплаченного налога, сроки просрочки, уровень нарушения и т.д. Поэтому важно всегда своевременно и правильно уплачивать НДФЛ, следить за актуальными изменениями в законодательстве и консультироваться с налоговыми специалистами, чтобы избежать нежелательных последствий.

Как платить НДФЛ – единовременно или поэтапно

Единовременная оплата НДФЛ

Если вы решили платить НДФЛ за арендатора единовременно, то это означает, что налог будет уплачен в полном объеме одним платежом. Данный способ имеет следующие преимущества:

- Простота учета и расчета налоговой базы;

- Отсутствие необходимости ежемесячного контроля и учета налоговых обязательств;

- Упрощение процесса бухгалтерской отчетности.

Однако следует учитывать, что при этом способе возникают некоторые риски и недостатки:

- Выплата большой суммы сразу может оказаться финансово нагрузочной для арендатора;

- Возможность накапливания налоговой задолженности, так как арендатор может не обладать достаточными средствами для оплаты НДФЛ в полном объеме.

Поэтапная оплата НДФЛ

Поэтапный способ платежа подразумевает уплату НДФЛ частями, в зависимости от длительности арендного договора и суммы арендной платы. Этот способ имеет следующие преимущества:

- Распределение налоговой нагрузки на протяжении всего срока аренды;

- Улучшение финансовой позиции арендатора за счет возможности рассрочки платежей;

- Снижение риска накопления налоговой задолженности.

Однако следует учитывать, что поэтапный способ также имеет некоторые недостатки:

- Необходимость строго соблюдать сроки и порядок сдачи отчетности по уплате НДФЛ;

- Дополнительные затраты на контроль и учет налоговых обязательств.

В итоге, выбор способа платежа НДФЛ за физическое лицо арендатора зависит от множества факторов – финансовых возможностей арендатора, длительности арендного договора, наличия финансовых резервов. Каждый способ имеет свои преимущества и недостатки, поэтому перед принятием решения рекомендуется проконсультироваться с налоговым специалистом или юристом.

Какие льготы предоставляются при уплате НДФЛ

1. Налоговый вычет на детей

Согласно законодательству, работники имеют право на налоговый вычет на каждого ребенка. Размер вычета зависит от количества детей и их возраста. Этот вычет позволяет уменьшить налоговую базу и, как следствие, сумму уплачиваемого налога.

2. Налоговый вычет на обучение

Сотрудники, которые оплачивают обучение себе или своим детям, имеют право на налоговый вычет на обучение. Этот вычет позволяет частично или полностью компенсировать затраты на образование и уменьшить сумму уплачиваемого налога.

3. Налоговый вычет на лечение

Налогоплательщики, которые понесли расходы на лечение себя или своих членов семьи, имеют право на получение налогового вычета на лечение. Этот вычет позволяет уменьшить налоговую базу и сумму уплачиваемого налога.

4. Налоговый вычет на ипотеку

Люди, которые берут ипотечный кредит на приобретение жилья, могут воспользоваться налоговым вычетом на ипотеку. Размер вычета зависит от суммы кредита и времени его погашения. Этот вычет позволяет уменьшить сумму уплачиваемого налога на определенную сумму.

5. Налоговый вычет на пожертвования

Лица, осуществляющие пожертвования на благотворительные цели, имеют право на налоговый вычет на пожертвования. Размер вычета составляет определенный процент от суммы пожертвования. Этот вычет позволяет уменьшить сумму уплачиваемого налога и одновременно сделать доброе дело.

Уплата НДФЛ является обязательной процедурой для всех налогоплательщиков. Однако благодаря налоговым вычетам, каждый налогоплательщик может сэкономить на налогах, воспользовавшись льготами, предоставляемыми законом.