Ниже приведен образец пояснительной записки, которую можно отправить в налоговую организацию для объяснения неуплаты налога по НДФЛ в течение 9 месяцев. В пояснительной записке дается подробное объяснение причин, влияющих на отсутствие уплаты и предоставляются документы и доказательства для обоснования данного факта. Данная информация не является юридической консультацией, и в каждом конкретном случае необходимо получать советы со стороны специалистов в области налогообложения.

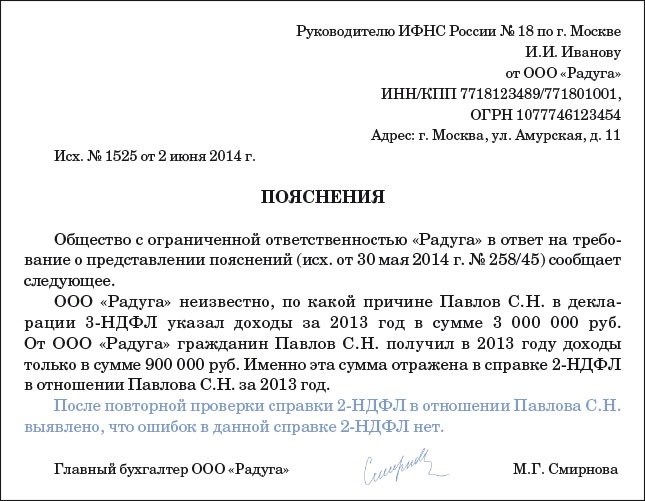

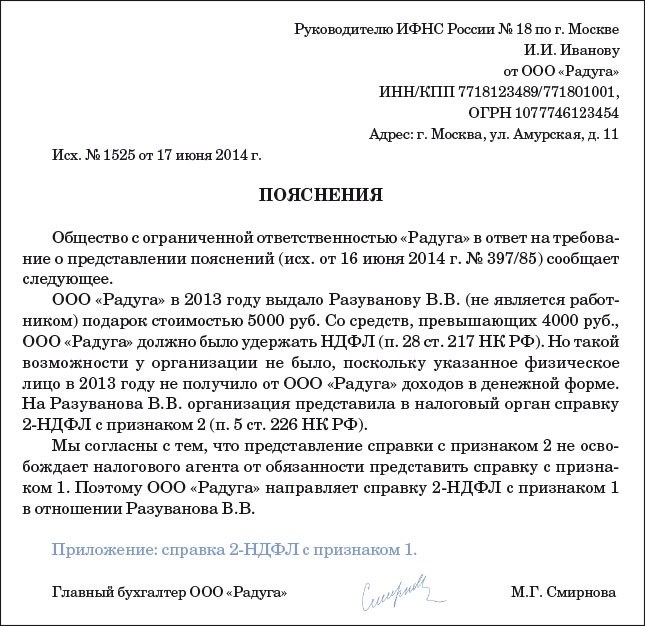

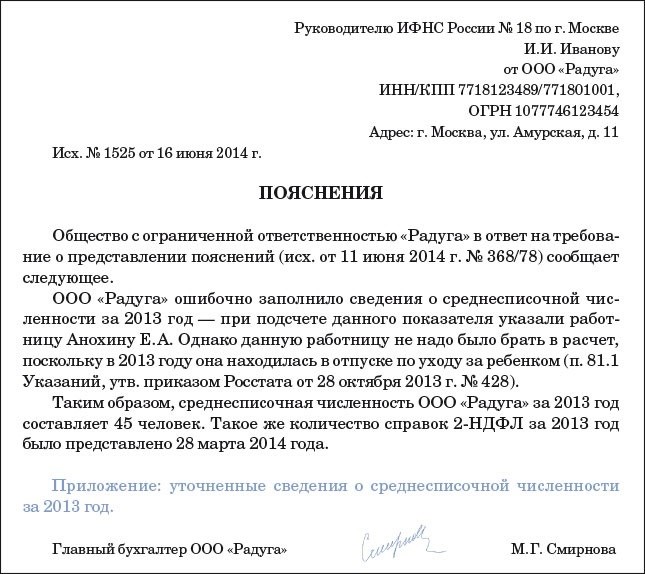

Образец пояснительной в налоговую организацию о неуплате налога по НДФЛ за 9 месяцев

Уважаемые сотрудники налоговой организации!

Сообщаю вам о неуплате налога по НДФЛ за 9 месяцев текущего года. Ниже приведены подробности данной ситуации, а также информация о принимаемых мероприятиях и планах по исправлению ситуации.

Описание ситуации

В течение 9 месяцев текущего года, наша организация не выполнила свои обязательства по уплате налога по НДФЛ в полном объеме. Причинами данной ситуации являются:

- Финансовые сложности, связанные с периодом неустойчивости и сокращением объемов продаж;

- Необходимость покрытия других приоритетных расходов для поддержания деятельности организации;

- Ошибка в расчете налоговой базы, проведенная внутренними специалистами организации.

Предпринимаемые мероприятия

Организация сознательно относится к своим налоговым обязательствам и принимает следующие меры для исправления ситуации:

- Осуществление оптимизации компании, направленной на увеличение прибыльности и обеспечение финансовой стабильности;

- Оценка возможности привлечения внешнего финансирования для погашения налоговой задолженности;

- Проведение внутренней аудиторской проверки с целью выявления и устранения ошибки в расчете налоговой базы;

- Установление планов по поэтапной выплате задолженности в течение следующих месяцев.

Планы по исправлению ситуации

На основе проведенного анализа и принятых мер, наша организация разработала план действий по исправлению ситуации:

- Внедрение новых стратегий продаж и маркетинговых мероприятий для увеличения объемов продаж и прибыли;

- Планирование дополнительных источников финансирования, чтобы обеспечить своевременную уплату налога;

- Усиление контроля за расчетами налоговой базы, внедрение дополнительных систем контроля и автоматизации процесса;

- Пересмотр и оптимизация расходов с целью освобождения средств для погашения задолженности;

- Постоянный мониторинг налоговой ситуации и своевременное информирование налоговой организации о планах и результатах исправления ситуации.

Мы прикладываем все силы и ресурсы для исправления ситуации и своевременной уплаты налогов. Ответственно подходим к своим обязанностям и стремимся соблюдать все требования законодательства. Мы уверены, что совместными усилиями с налоговой организацией сможем решить данную проблему.

Благодарим за внимание и готовы предоставить дополнительную информацию по данной ситуации, если это необходимо.

Основные причины неуплаты налога по НДФЛ

Причины, по которым организации могут неуплачивать налог по НДФЛ за 9 месяцев, могут быть разнообразными. Ниже перечислены основные причины такой неуплаты:

1. Ошибки и некорректные расчеты

Одной из главных причин неуплаты налога по НДФЛ может быть неправильный расчет суммы налогового платежа. В процессе учета и подсчета налоговой базы могут возникать различные ошибки, например, неправильное определение дохода или неправильное применение льгот и вычетов. В результате таких ошибок организация может быть неугодит налоговым органам.

2. Несвоевременное внесение платежей

Еще одной основной причиной неуплаты налога по НДФЛ может быть несвоевременное внесение налоговых платежей в бюджет. Налоговые взносы должны быть уплачены в установленные законом сроки, и их просрочка может привести к проблемам с налоговой службой, а также к дополнительным штрафам и пени.

3. Недостаток финансовых средств

Если у организации возникают проблемы с финансовыми средствами, она может испытывать трудности с выплатой налогов. Недостаток денежных средств может быть связан с падением прибыльности бизнеса, потерей клиентов, неудачными инвестициями или другими экономическими факторами. В такой ситуации организация может не иметь возможности уплатить налог по НДФЛ в полном объеме или вовсе.

4. Фальсификация данных и скрытая прибыль

Некоторые организации могут совершать фальсификацию данных или скрывать часть своей прибыли с целью уклонения от уплаты налога по НДФЛ. Такие действия являются противозаконными и могут привести к серьезным юридическим последствиям, если такая практика будет выявлена налоговыми органами.

5. Неправильное понимание налогового законодательства

Налоговое законодательство является сложным и требует специальных знаний и опыта для его правильного применения. Организации могут неуплачивать налог по НДФЛ из-за неправильного понимания законодательства или незнания специфических требований и правил. В результате таких неправильных действий они могут стать объектом проверок и уголовной ответственности.

Важно отметить, что неуплата налога по НДФЛ является нарушением законодательства и может повлечь за собой негативные последствия как для организации, так и для ее руководителей. Поэтому важно соблюдать законодательные требования и своевременно уплачивать налоги.

Неправильное заполнение декларации

Потенциальные последствия

- Штрафы и пени – неправильное заполнение декларации может привести к наложению штрафа или начислению пени за неоплаченный налог;

- Налоговая проверка – налоговая служба может провести проверку, чтобы убедиться в правильности декларирования и уплаты налога;

- Судебное разбирательство – если налоговая служба обнаружит существенные нарушения или уклонение от уплаты налога, они могут обратиться в суд для разрешения спора;

- Исправление ошибок – в случае выявления ошибок в декларации можно внести исправления, но это может потребовать дополнительных временных и финансовых затрат.

Частые ошибки при заполнении декларации

Неправильное заполнение декларации по НДФЛ может включать следующие типичные ошибки:

- Неправильное указание сумм доходов – некорректное оформление и расчет доходов может привести к недостаточному или чрезмерному налогообложению;

- Неправильное применение льгот и вычетов – если налогоплательщик имеет право на льготы или вычеты, но не указывает их или указывает неправильно, это может привести к неправильному учету налоговых обязательств;

- Неправильное заполнение реквизитов – неправильное заполнение реквизитов документа или указание некорректных данных о налогоплательщике может вызвать затруднения при расчете налога;

- Неправильный выбор налоговой системы – некоторые налогоплательщики могут иметь право выбрать налоговую систему, которая наиболее выгодна для них. Неправильный выбор может привести к дополнительным затратам;

- Неправильное использование форматов и сроков подачи – неправильное использование форматов декларации или просрочка подачи могут повлечь штрафные санкции и задержку обработки документов.

Для избежания неприятностей и проблем, связанных с неправильным заполнением декларации, необходимо внимательно изучать требования и правила заполнения, а также обращаться за консультацией к специалистам, чтобы быть уверенным в правильности своих действий.

Не забывайте, что правильное заполнение декларации по НДФЛ – это ваша ответственность перед государством и обязанность уплатить налоги в полном объеме.

Отсутствие достаточного дохода для уплаты налога

Уважаемое налоговое управление,

Я хотел бы пояснить ситуацию, связанную с неуплатой налога по НДФЛ за 9 месяцев текущего года. Моя организация оказалась в трудной финансовой ситуации, что привело к значительному сокращению доходов и невозможности уплаты налога в полном объеме.

1. Негативное влияние факторов на доходность

Следует отметить, что в нашей отрасли наблюдается падение спроса на наши товары и услуги. Это делает невозможным поддержание устойчивой и долгосрочной прибыльности. Кроме того, цены на ключевые ресурсы и материалы для производства значительно выросли, что дополнительно оказывает негативное влияние на нашу доходность.

2. Потеря крупных клиентов

Наши крупные клиенты, которые ранее составляли значительную долю нашего дохода, перешли к другим поставщикам или сократили объемы заказов. Это привело к значительной потере дохода в течение 9 месяцев и сделало невозможной уплату налога в полном объеме.

3. Защита рабочих мест

Уплата налога в полном объеме может повлечь за собой серьезные последствия для нашей организации, включая сокращение рабочих мест и закрытие предприятия. В свете нынешней экономической ситуации, наша организация прилагает все усилия для сохранения рабочих мест и поддержки экономического развития региона.

4. Реализация мер по снижению расходов

Мы приняли ряд мер для снижения расходов в организации, включая сокращение затрат на аренду и рекламу, оптимизацию процессов производства и управления, а также сокращение численности сотрудников. Однако, эти меры вряд ли позволят нам немедленно уплатить налог в полном объеме.

В свете вышеперечисленного, я прошу ваше понимание и готов обсудить возможность разработки графика погашения задолженности или других мер поддержки, которые помогут нам продолжить нашу работу и уплатить налог в полном объеме как только это будет возможно.

Спасибо за ваше внимание и понимание. Я надеюсь на конструктивное решение данной ситуации.

Технические проблемы с системой налоговой

В настоящее время множество налогоплательщиков сталкиваются с проблемами в работе с системой налоговой. Технические сбои и ошибки могут серьезно затруднять работу организаций и приводить к задержкам в уплате налогов.

Ниже приведены основные технические проблемы, с которыми могут столкнуться налогоплательщики:

1. Системные сбои и неполадки

При работе с системой налоговой организации могут возникать системные сбои и неполадки, которые приводят к невозможности выполнения необходимых операций. Это может быть вызвано ошибками в программном обеспечении или неправильной настройкой серверов. В таких случаях налогоплательщикам следует обратиться в техническую поддержку налоговой организации и предоставить подробную информацию о возникшей проблеме.

2. Проблемы с доступом к системе

Иногда налогоплательщики могут испытывать проблемы с доступом к системе налоговой организации. Это может быть вызвано неправильными учетными данными или проблемами с интернет-соединением. В таких случаях рекомендуется проверить правильность ввода учетных данных и обратиться к провайдеру интернета для решения проблем с соединением.

3. Ошибки в заполнении налоговой декларации

При заполнении налоговых деклараций также могут возникать технические проблемы. Это может быть вызвано ошибками в программе заполнения декларации или неправильным внесением реквизитов. В таких случаях налогоплательщикам следует внимательно проверить все введенные данные и обратиться к специалистам за помощью.

4. Задержки в обработке документов

Иногда налоговой организации могут потребоваться дополнительные документы или информация для обработки налоговых деклараций. Однако из-за технических проблем системы может возникать задержка в обработке этих документов. В таких случаях рекомендуется своевременно и точно предоставить запрашиваемую информацию и документы, чтобы избежать задержек в уплате налогов.

5. Потеря данных

Иногда в работе системы налоговой организации могут произойти технические сбои, в результате которых могут быть потеряны данные налогоплательщика. Это может создать множество проблем, таких как невозможность предоставить доказательства налогового платежа. В таких ситуациях следует связаться с технической поддержкой и запросить восстановление потерянных данных.

В случае возникновения технических проблем с системой налоговой организации рекомендуется своевременно обратиться за помощью к специалистам. Также важно хранить все документы и подтверждающие материалы, которые могут понадобиться в случае обжалования или проверки налоговых обязательств.

Последствия неуплаты налога по НДФЛ

Гражданско-правовые последствия:

1. Штрафные санкции: за неуплату НДФЛ предусмотрены штрафы в размере 20% от суммы задолженности. Кроме того, на компанию могут быть наложены пени за каждый день просрочки. Все эти санкции могут значительно увеличить общую сумму долга.

2. Правовые споры: неуплата налогов может стать основанием для возникновения юридических споров с налоговой службой. В случае судебного разбирательства компания должна будет не только выплатить недоплаченный налог, но и понести дополнительные расходы на адвоката и юридические услуги.

3. Уголовная ответственность: в некоторых случаях, особенно при систематическом уклонении от уплаты налогов, руководителя компании или ответственного лица могут обвинить по статье об уклонении от уплаты налогов. В случае признания виновным, предусмотрены штрафы, арест и даже лишение свободы.

Репутационные последствия:

1. Потеря доверия клиентов: неуплата налогов может негативно сказаться на репутации компании и вызвать у клиентов сомнения в надежности и честности деловых партнеров.

2. Проблемы с партнерами и поставщиками: другие компании могут быть неохотны сотрудничать с организацией, у которой имеются проблемы с налоговыми обязательствами.

Экономические последствия:

1. Повышение налоговой нагрузки: в случае нарушения налогового законодательства, налоговая инспекция может провести дополнительные проверки в организации и найти другие нарушения, что может привести к увеличению налоговых платежей.

2. Потеря конкурентных преимуществ: возникший долг по НДФЛ может привести к ухудшению финансового состояния компании и потере конкурентных преимуществ на рынке.

| Последствия | Гражданско-правовые | Репутационные | Экономические |

|---|---|---|---|

| Штрафные санкции | + | — | — |

| Правовые споры | + | — | — |

| Уголовная ответственность | + | — | — |

| Потеря доверия клиентов | — | + | — |

| Проблемы с партнерами и поставщиками | — | + | — |

| Повышение налоговой нагрузки | — | — | + |

| Потеря конкурентных преимуществ | — | — | + |

Итак, неуплата налога по НДФЛ может привести к серьезным последствиям, включая штрафы и пени, правовые споры, уголовную ответственность, потерю доверия клиентов и проблемы с партнерами. Кроме того, организация может столкнуться с повышением налоговой нагрузки и потерей конкурентных преимуществ. Поэтому важно соблюдать налоговые обязательства и своевременно уплачивать НДФЛ.

Штрафные санкции со стороны налоговой организации

Штрафные санкции

Штрафные санкции могут быть налагаемыми на организацию в случае:

- Неуплаты налогов или несвоевременного погашения налоговых обязательств;

- Предоставления неправильной или неполной информации при заполнении декларации;

- Уклонения от уплаты налогов путем сокрытия доходов или создания фиктивных сделок;

- Нарушения требований налогового кодекса или иных налоговых законов;

- Других налоговых правонарушений.

Виды штрафных санкций

В зависимости от характера налогового правонарушения, налоговая организация может налагать различные виды штрафных санкций, включая:

- Штрафы, рассчитываемые как процент от суммы неуплаченного или несвоевременно уплаченного налога;

- Штрафы за нарушение сроков предоставления налоговой отчетности;

- Штрафы за предоставление неправильной или неполной налоговой информации;

- Штрафы за уклонение от уплаты налогов;

- Другие виды штрафных санкций, предусмотренные налоговым законодательством.

Обжалование штрафных санкций

В случае получения штрафных санкций со стороны налоговой организации, организация имеет право на обжалование решения в соответствующих налоговых органах или суде. При обжаловании необходимо предоставить все необходимые доказательства и документацию, подтверждающую правомерность своих действий.

Предотвращение штрафных санкций

Для предотвращения возникновения штрафных санкций со стороны налоговой организации, необходимо соблюдать все требования налогового законодательства, своевременно и правильно заполнять налоговую отчетность, уплачивать налоги в установленные сроки. Также полезно иметь профессионального консультанта по налоговым вопросам, который сможет обеспечить правильное соблюдение налоговых процедур и предупредить возможные нарушения.

Взаимодействие с налоговой организацией требует серьезного подхода и внимания к налоговым требованиям. Правильное исполнение налоговых обязательств и соблюдение всех требований налогового законодательства поможет избежать штрафных санкций со стороны налоговой организации.

Возможность возбуждения уголовного дела

Нарушение налогового законодательства может привести к серьезным последствиям для организации. Поэтому важно знать о возможности возбуждения уголовного дела в случае неуплаты налога по НДФЛ за 9 месяцев.

Уголовная ответственность за неуплату налога

Неуплата налога может быть признана уголовным преступлением в соответствии со статьей 198 Уголовного кодекса РФ. По этой статье предусмотрена ответственность в виде штрафа в размере до 500 тысяч рублей или в размере заработной платы или иного дохода осужденного за период до 2 лет, либо лишения свободы на срок до 2 лет.

Исходя из принципа законности и равенства перед законом, органы, уполномоченные на осуществление проверок и контроль за соблюдением налогового законодательства, имеют право возбуждать уголовные дела и предъявлять обвинения в случае обнаружения фактов неуплаты налога.

Как узнать о возбуждении уголовного дела?

О возбуждении уголовного дела вам будет известно после получения соответствующего уведомления от правоохранительных органов. Это может быть письмо, уведомление, повестка о вызове, а также доступ к информации в единой федеральной регистрации уголовных дел.

Как защититься от возбуждения уголовного дела?

Для того чтобы избежать возбуждения уголовного дела, организация должна добросовестно и своевременно уплачивать налоги. В случае возникновения проблем с уплатой налогов, необходимо обратиться к специалистам-юристам, которые помогут разрешить ситуацию.

- Перепроверьте правильность расчета и учета налогов;

- Своевременно исправьте ошибки и недостатки в налоговой отчетности;

- Сотрудничайте с налоговыми органами, предоставляйте необходимую информацию;

- Заключайте договоры и придерживайтесь установленных правил и сроков.

Возможность возбуждения уголовного дела в случае неуплаты налога по НДФЛ за 9 месяцев является серьезным аргументом для того чтобы вести налоговую политику организации в строгом соответствии с законодательством. Соблюдение правил и своевременная уплата налогов помогут избежать негативных последствий и защитить организацию от уголовной ответственности.

Подготовка образца пояснительной в налоговую организацию

При необходимости обратиться в налоговую организацию с пояснением или объяснением по налоговым вопросам, важно составить соответствующий документ, содержащий всю необходимую информацию и доказательства. Ниже приведен образец пояснительной, который можно использовать в качестве основы для подготовки своего собственного обращения в налоговую организацию.

Образец пояснительной в налоговую организацию

Уважаемые сотрудники налоговой организации!

Настоящим письмом хотел бы обратить ваше внимание на ситуацию, которая возникла в отношении уплаты налога на доходы физических лиц (НДФЛ) за 9 месяцев текущего года. Ситуация связана с проблемами в бухгалтерии и недостаточной информацией предоставленной налоговым агентом. Я старался соблюдать все требования законодательства и уплачивал необходимые суммы налога, однако возникла определенная ситуация, которую хотел бы прояснить в данном обращении.

Ситуация:

- В течение 9 месяцев текущего года моим работодателем были удержаны и перечислены суммы налога на мой доход в соответствии с законодательством;

- Однако, при анализе данных налоговой декларации за указанный период, выявлено, что сумма, удержанная и перечисленная в налоговый орган, не соответствует моему фактическому доходу за этот период;

- Возможно, была допущена ошибка при расчете налогов, либо в бухгалтерии, либо при передаче информации в налоговый орган.

Прошу вас рассмотреть данную ситуацию и предоставить показания и уточнения по уплате налога на доходы физических лиц за 9 месяцев текущего года. В случае обнаружения ошибки в расчетах, прошу внести необходимые корректировки для обеспечения соблюдения соответствующих требований законодательства и исправного уплаты налога на доходы физических лиц.

Также прошу учесть данную ситуацию при проведении проверок со стороны налогового органа, чтобы избежать недоразумений и неправомерных действий в адрес моей организации.

В приложении к данному обращению предоставляю копии необходимых документов и доказательств, подтверждающих мою точку зрения, а именно:

- Копию налоговой декларации за 9 месяцев текущего года;

- Копии заработных плат за указанный период;

- Копии приказов о начислении и удержании налога на доходы физических лиц.

Жду вашего ответа и просьбу ускорить рассмотрение данной ситуации.

С уважением,

[Ваше имя]

Указание на основные причины неуплаты налога

Неуплата налога по НДФЛ может быть вызвана различными причинами, которые могут быть связаны как с неправильной работой самой организации, так и с невнимательностью и незнанием налогоплательщиков.

Основные причины, влияющие на неуплату налога по НДФЛ:

- Неправильное оформление документации. Отсутствие необходимых документов, неправильное заполнение деклараций и других отчетов может привести к ошибкам при начислении и уплате налога.

- Несоответствие учетной политики организации требованиям законодательства. Если учетная политика не соответствует требованиям налогового законодательства, это может привести к неправильному начислению и уплате налога по НДФЛ.

- Отсутствие контроля со стороны руководства. Если руководство организации не осуществляет должный контроль за правильностью начисления и уплаты налога, это может привести к неуплате налога.

- Неправильное определение налоговой базы. Некорректное определение налоговой базы, например, в результате неправильного учета доходов и расходов, может привести к неправильному начислению и уплате налога по НДФЛ.

- Несоответствие налоговых выплат законодательным нормам. Изменения в законодательстве или неправильное толкование законодательных норм могут привести к неправильному расчету и уплате налога по НДФЛ.

Избежать неуплаты налога по НДФЛ можно путем внимательности при заполнении документов, учетной политики и контроле со стороны руководства организации. Регулярное обновление информации о текущем законодательстве и правильное определение налоговой базы также помогут избежать проблем с уплатой налога.