Предложение кредита в банке – это важный процесс, требующий правильной стратегии и подхода. Внимательное анализирование потребностей клиента, предоставление четкой информации и привлекательных условий, а также надежное сопровождение клиента на протяжении всего процесса – вот ключевые компоненты успешного предложения кредита в банке.

Что такое предложение кредита в банке и почему оно важно

Значение предложения кредита для банка

- Привлечение новых клиентов. Предложение кредита является мощным инструментом маркетинга, который позволяет банку привлекать новых клиентов и конкурировать с другими финансовыми учреждениями.

- Удержание клиентов. Предложение кредита помогает банку удерживать своих текущих клиентов, предоставляя им привлекательные условия займа и конкурентные ставки.

- Увеличение прибыли. Предложение кредита позволяет банку увеличить объем кредитных операций и, следовательно, получить больше прибыли от ссудного процента и комиссий.

Значение предложения кредита для клиента

- Выбор из множества вариантов. Предложение кредита дает клиенту возможность выбрать наиболее выгодные условия займа среди множества предложений различных банков.

- Получение дополнительных преимуществ. В предложении кредита могут быть включены различные дополнительные преимущества, такие как бесплатное обслуживание, льготные ставки на другие услуги банка или возможность получить скидку при погашении займа досрочно.

- Прозрачность и надежность. Благодаря предложению кредита клиент может быть уверен, что условия займа четко определены и являются официальными, что обеспечивает прозрачность и надежность взаимодействия с банком.

Таким образом, предложение кредита в банке имеет важное значение для банка и клиента. Оно помогает банку развиваться и привлекать новых клиентов, а клиенту предоставляет возможность выбрать наиболее выгодные условия займа. Правильное представление предложения кредита, его привлекательное оформление и прозрачные условия являются ключевыми факторами в успешной кредитной политике банка.

Какие факторы нужно учитывать при предложении кредита

Вот некоторые факторы, которые следует учитывать:

1. Финансовая устойчивость заемщика

Анализ финансового состояния заемщика поможет определить его способность выплачивать кредит. Необходимо оценить стабильность доходов и уровень задолженности. Уверенность в платежеспособности заемщика — главный фактор, который влияет на принятие решения о предложении кредита.

2. Кредитная история

История своевременных платежей и уровень кредитной нагрузки — ключевые факторы для оценки кредитоспособности заемщика. Банк должен учесть кредитную историю заемщика, чтобы определить его надежность и возможные риски.

3. Сумма и срок кредита

Определение оптимальной суммы и срока кредита является важной задачей для банка. Необходимо учитывать платежеспособность заемщика, чтобы предложить сумму и срок, которые он может управлять. Правильное соотношение между суммой кредита и сроком поможет установить комфортные условия для заемщика.

4. Процентная ставка

Процентная ставка является ключевым фактором для заемщика. Банк должен предложить конкурентные условия, чтобы привлечь клиента. Определение правильной процентной ставки поможет удовлетворить как интересы банка, так и потребности заемщика.

5. Дополнительные условия и требования

Банк должен учесть дополнительные условия и требования заемщика, такие как необходимость страховки, поручительства или предоставления дополнительных обеспечений. Учет этих факторов позволит банку предложить индивидуальные условия в соответствии с потребностями заемщика.

6. Риск невозврата

Анализ риска невозврата — одна из главных задач банка при предложении кредита. Необходимо оценить вероятность невозврата кредита и разработать меры для его минимизации. Это поможет банку принять обоснованное решение о предложении кредита.

Учитывая эти факторы, банк сможет предложить кредит с учетом потребностей заемщика и минимального риска. Такой подход позволит установить взаимовыгодную сделку и удовлетворить обе стороны — банк и заемщика.

Определение целевой аудитории и их потребностей

1. Определение целевой аудитории

Прежде всего, необходимо определить группу лиц, которые будут заинтересованы в получении кредита. Это может быть:

- Физические лица — работники среднего и высшего уровня дохода, студенты, пенсионеры и другие категории, которым требуется финансовая поддержка

- Юридические лица — малый и средний бизнес, которым требуется финансирование для развития и расширения

2. Исследование потребностей аудитории

После определения целевой аудитории необходимо провести исследование и выявить их потребности. Это можно сделать, обратившись к следующим источникам информации:

- Анкетирование клиентов — провести опрос и выявить основные потребности в получении кредита. Например, желание приобрести недвижимость, автомобиль или покрыть существующие долги

- Анализ рынка — изучить условия и требования других банков, конкуренцию и предпочтения клиентов в данной отрасли

- Консультации с экспертами — обратиться к специалистам с опытом работы в данной сфере, чтобы получить мнение и рекомендации о потребностях целевой аудитории

3. Адаптация предложения по потребностям аудитории

Основываясь на полученных данных о потребностях аудитории, следует адаптировать предложение по кредиту, чтобы максимально удовлетворить эти потребности. Например, предложить гибкую систему погашения кредита, низкий процент на период размещения средств или дополнительные льготы для определенной категории клиентов.

Важно помнить, что успешное предложение кредита основывается на тщательном определении целевой аудитории и учете их потребностей. Адаптация предложения и его релевантность являются ключевыми факторами для привлечения и удержания клиентов.

Какие условия кредита следует предлагать

Гибкая процентная ставка

Одним из ключевых факторов, которые клиенты в первую очередь обращают внимание при выборе кредита, является процентная ставка. Кредитное предложение должно быть сопровождено гибкой процентной ставкой, чтобы учитывать финансовую ситуацию клиента. Такая гибкость позволит клиенту выбрать оптимальные условия, которые будут наиболее выгодны и достаточно устойчивы.

Разнообразные способы погашения

Кредитное предложение должно включать возможность выбора из различных способов погашения кредита. Это может быть гибкое график платежей или возможность досрочного погашения без штрафных санкций. Клиенту должно быть предоставлено право выбора оптимального способа оплаты, чтобы он мог контролировать свои финансовые обязательства и наиболее эффективно управлять кредитом.

Низкие комиссии и сборы

Чтобы кредитное предложение было привлекательным для клиентов, важно предлагать низкие комиссии и сборы. Слишком высокие дополнительные расходы могут повлиять на финансовую нагрузку клиента и сделать кредитные условия невыгодными. Поэтому, важно включить в предложение минимальные комиссии и сборы, чтобы облегчить погашение кредита для клиента.

Лояльные условия для новых клиентов

Привлечение новых клиентов – важный аспект в банковской сфере. Чтобы привлечь новых клиентов, следует предлагать лояльные условия, такие как сниженная процентная ставка или возможность получить кредитной линии с предпочтительными условиями. Такие привилегии для новых клиентов помогут банку увеличить свою клиентскую базу и обеспечить устойчивость на рынке.

Разработка привлекательных кредитных программ

Разрабатывая кредитные программы, банк должен учитывать различные факторы, чтобы предложить клиенту привлекательные условия, соответствующие его потребностям и возможностям. Важно разработать гибкую систему кредитования, которая будет учитывать специфику каждого клиента и его финансовое положение.

1. Анализ потребностей клиентов

Перед разработкой кредитных программ необходимо провести анализ потребностей клиентов. Исследование рынка и анализ финансовых возможностей помогут определить, какие кредитные продукты будут наиболее востребованы и привлекательны для целевой аудитории. Такой анализ позволит банку разработать программы, которые будут решать конкретные финансовые проблемы клиентов.

2. Гибкость условий

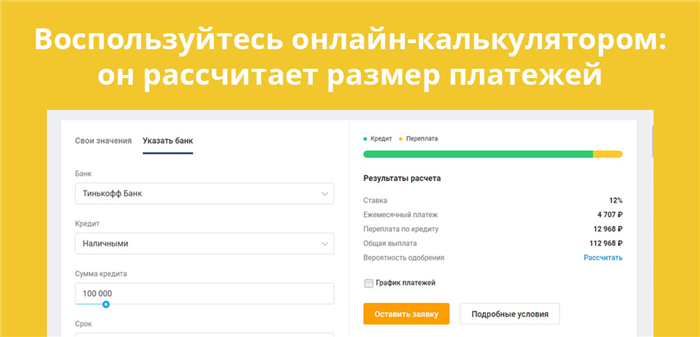

Кредитные программы должны быть гибкими и учитывать различные финансовые ситуации клиентов. Банк должен предлагать различные варианты сроков, процентных ставок и способов погашения кредита. Например, можно предложить клиенту возможность выбора срока кредита в зависимости от его финансовых возможностей.

3. Простая процедура оформления кредита

Оформление кредита для клиента не должно быть сложным и долгим процессом. Банк должен минимизировать количество необходимых документов и упростить процедуру заполнения заявки на кредит. Также рекомендуется предоставить возможность оформления кредита онлайн для удобства клиентов.

4. Прозрачные условия

Прозрачность и понятность условий кредитных программ является очень важным фактором. Банк должен четко описывать процентные ставки, сроки погашения, штрафы и комиссии. Клиент должен быть информирован о всех возможных расходах и условиях кредита до его оформления.

5. Индивидуальный подход

Банк должен предлагать индивидуальный подход к каждому клиенту и его финансовой ситуации. Определение возможности и готовности клиента к получению кредита должно осуществляться на основе анализа его доходов, кредитной истории и других факторов. Благодаря такому подходу банк сможет предложить клиенту наиболее привлекательные условия.

6. Создание лояльности клиентов

Для привлечения и удержания клиентов банк должен создавать программы поощрения и лояльности. Например, можно предоставлять скидки на процентные ставки или возможность получения кредита без комиссии для постоянных клиентов. Такие программы помогут создать долгосрочное партнерство с клиентом и укрепить его доверие к банку.

Установление конкурентных процентных ставок

Оценка рисков

Оценка рисков — ключевой фактор при установлении процентных ставок. Банк должен анализировать кредитоспособность заемщика, его финансовое положение, историю платежей и другие факторы, которые могут повлиять на вероятность возврата кредита. Чем ниже риск, тем ниже процентная ставка может быть предложена.

Финансовые показатели

При установлении конкурентных процентных ставок банк также должен учитывать свои финансовые показатели. Он должен просчитать рентабельность кредитования, затраты на привлечение и обслуживание клиентов, а также ожидаемую прибыль. Оптимальная процентная ставка должна быть достаточно высокой для обеспечения прибыли, но при этом конкурентной на рынке.

Анализ конкурентной среды

Для установления конкурентных процентных ставок банк должен анализировать конкурентную среду и изучать предложения других банков. Узнав, какие процентные ставки предлагают конкуренты, он может сделать свою ставку более привлекательной для клиентов. При этом необходимо учесть, что конкуренты также могут менять свои ставки, и банк должен быть готов к адаптации.

Преимущества конкурентных процентных ставок

Установление конкурентных процентных ставок имеет свои преимущества:

- Привлечение новых клиентов — более низкая процентная ставка может стать фактором, привлекающим новых клиентов, которые оценивают условия кредитования.

- Удержание существующих клиентов — если у клиента есть кредит в банке и другие банки предлагают более выгодные условия, он может перейти к конкурентам. Конкурентные процентные ставки помогают удержать таких клиентов.

- Укрепление позиций на рынке — конкурентные процентные ставки позволяют банку укрепить свои позиции на рынке. Это дает ему преимущество перед конкурентами и повышает его репутацию.

Необходимость соблюдения законодательства и правил предоставления кредитов

Законодательство в сфере предоставления кредитов

Правила предоставления кредитов регулируются законодательством Российской Федерации. Наиболее важными нормативными актами являются:

- Федеральный закон «О банках и банковской деятельности»

- Постановления Центрального Банка Российской Федерации

- Гражданский кодекс Российской Федерации

Банки и их клиенты обязаны соблюдать эти нормы и правила при предоставлении и использовании кредитных средств. Нарушение законодательства может привести к административной ответственности, штрафам и даже лишению лицензии у банка.

Правила предоставления кредитов

Помимо законодательства, банки устанавливают свои внутренние правила предоставления кредитов, которые определяют порядок и условия получения кредитных средств. Такие правила могут включать в себя:

- Требования к заемщикам, включая возраст, гражданство, семейное положение и кредитную историю

- Уровень процентных ставок и комиссий, которые могут быть применены к кредитному договору

- Сроки предоставления и возврата кредита

- Порядок обеспечения кредита, включая залог и поручительство

- Документы, необходимые для получения кредита

Адекватная оценка заемщиков и финансовая устойчивость

Правила предоставления кредитов направлены на обеспечение безопасности и минимизацию рисков для банка. Банк должен адекватно оценить финансовую устойчивость заемщика и его способность своевременно погасить задолженность. При этом, банк не должен дискриминировать потенциальных заемщиков по каким-либо признакам, запрещенным законодательством.

Защита прав заемщиков

Законодательство также предусматривает защиту прав заемщиков, включая предоставление полной и достоверной информации о кредитном договоре, включая условия, процентные ставки и дополнительные расходы. Заемщик имеет право на консультации и способность ознакомиться с договором на русском языке до его заключения.

В итоге, соблюдение законодательства и правил предоставления кредитов является неотъемлемой частью работы банков и гарантией безопасности и доверия для клиентов. Это позволяет банкам эффективно функционировать и предоставлять качественные услуги, а заемщикам получать необходимую финансовую поддержку.

Контроль и анализ эффективности предлагаемых кредитов

Один из основных методов контроля и анализа эффективности предлагаемых кредитов – это сбор и анализ данных о заемщиках. Банкам необходимо иметь доступ к информации о доходах, кредитной истории, семейном положении и других факторах, чтобы оценить риски и возможности возврата кредита. Такой анализ позволяет выбирать оптимальные условия кредита и минимизировать вероятность невыполнения обязательств со стороны заемщика.

- Контроль и анализ эффективности предлагаемых кредитов помогает банкам оптимизировать свои кредитные продукты и повысить их конкурентоспособность на рынке.

- Сбор и анализ данных о заемщиках помогает банкам принимать обоснованные решения, основанные на фактических данных о клиентах и их способности вернуть кредит.

- Эффективные методы контроля и анализа помогают банкам минимизировать риски невыполнения обязательств со стороны заемщиков.

- Контроль и анализ эффективности предлагаемых кредитов позволяет банкам снизить затраты на взыскание долгов и увеличить свою прибыльность.

В целом, контроль и анализ эффективности предлагаемых кредитов – это важный инструмент для банков, который помогает принимать обоснованные решения и оптимизировать свою кредитную политику. Банки, которые правильно используют эти методы, могут увеличить свою прибыльность и укрепить свое положение на рынке кредитных услуг.