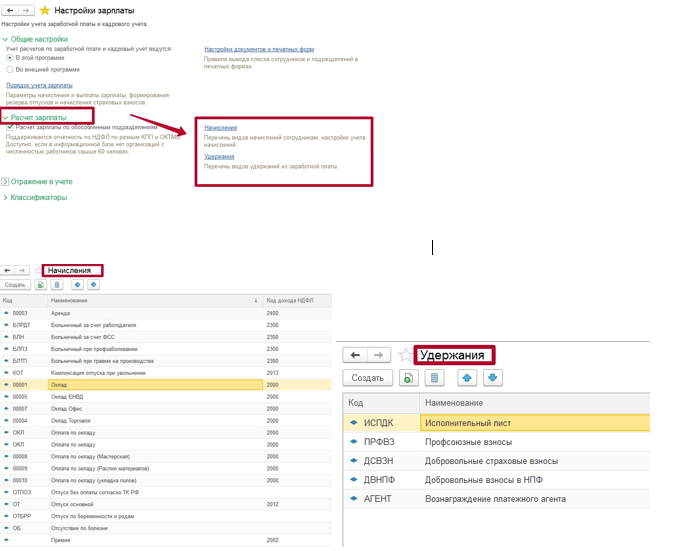

Расчет заработной платы (ЗП) в программе управления персоналом (УПП) осуществляется на основе нескольких факторов, таких как оклад, отработанное время, выплаты по дополнительным стимулирующим программам, налоги и удержания. Эта информация затем передается в систему, где происходит автоматический расчет и формирование ЗП для каждого сотрудника. Такой подход позволяет упростить и автоматизировать процесс расчета ЗП, повышая эффективность работы отдела кадров и уменьшая вероятность ошибок.

Как рассчитывается зарплата в программе УПП?

Программа УПП (Управление Персоналом Предприятия) предоставляет возможность автоматизировать процесс расчета и учета заработной платы сотрудников. Рассмотрим, как именно рассчитывается зарплата с использованием этой программы.

1. Учет рабочего времени

Первым этапом расчета заработной платы сотрудника в программе УПП является учет его рабочего времени. Для этого используются различные методы учета, такие как:

- Хронометраж: запись времени прихода и ухода сотрудника с учетом отработанных часов;

- Полуавтоматический учет: использование электронных устройств (например, считывателей бейджей) для регистрации времени работы;

- Автоматический учет: интеграция УПП с системами видеонаблюдения или электронными доступами, позволяющая автоматически определять присутствие и время работы сотрудника.

На основе учета рабочего времени формируется табель учета рабочего времени, который используется для расчета заработной платы.

2. Расчет основной заработной платы

Далее производится расчет основной заработной платы сотрудника. Он зависит от нескольких факторов, включая:

- Ставка заработной платы: фиксированная сумма оплаты труда за единицу времени (час, день и т.д.);

- Норма времени работы: количество отработанных часов в неделю или в месяц;

- Дополнительные надбавки: премии, надбавки за работу в ночное время, выходные дни и т.д.;

- Удержания: налоги, страховые взносы и другие обязательные платежи.

С использованием этих данных программа УПП проводит расчет и формирует основную заработную плату сотрудника.

3. Расчет дополнительных выплат

Помимо основной заработной платы, в программе УПП возможно рассчитывать различные дополнительные выплаты, такие как:

- Премии и бонусы: дополнительные вознаграждения за достижение целей или выдающиеся результаты работы;

- Надбавки за уровень квалификации: дополнительные выплаты за повышенную квалификацию или профессиональные достижения;

- Дополнительные надбавки: выплаты за работу в условиях повышенной опасности или тяжелых физических нагрузках;

- Предусмотренные по коллективному договору выплаты: дополнительные социальные выплаты, предусмотренные договором между работниками и работодателем.

Программа УПП позволяет учитывать все эти факторы и осуществлять расчет дополнительных выплат с учетом заданных параметров.

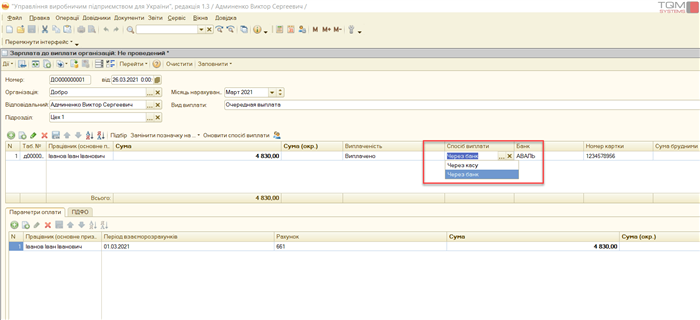

4. Формирование отчетов и выплат

После проведения расчетов, программа УПП формирует отчеты о заработной плате сотрудников, включая данные по учету рабочего времени, основной заработной плате, дополнительным выплатам и удержаниям.

Затем на основе этих данных производится выплата заработной платы сотрудникам, в соответствии с выбранным работодателем способом (наличными, безналичными переводами или другими способами).

Таким образом, использование программы УПП позволяет автоматизировать процесс расчета и учета заработной платы сотрудников, упрощая и ускоряя работу кадровых служб и финансовых отделов предприятия.

Определение основной заработной платы

Элементы основной заработной платы

Определение основной заработной платы включает следующие элементы:

- Оклад — фиксированная сумма, которую работник получает за выполнение своих должностных обязанностей. Оклад может быть установлен почасовым или месячным;

- Процентная ставка — процент от выручки, который начисляется работнику за выполнение определенного объема работы или достижение целей;

- Премии — дополнительные суммы, которые выплачиваются работникам за особые достижения или превышение плановых показателей;

- Доплаты и надбавки — дополнительные выплаты, связанные с особыми условиями работы или выполнением определенных функций;

- Компенсации — суммы, которые предоставляются работнику в обмен на определенные затраты или ущерб, связанный с работой;

- Прочие выплаты и вознаграждения — любые другие суммы, которые могут быть предусмотрены договором или законодательством.

Процедура расчета основной заработной платы

Расчет основной заработной платы обычно осуществляется на основе долей и коэффициентов, которые указаны в договоре или коллективном договоре. Для удобства и прозрачности расчетов, работодатель может использовать таблицу или формулу для определения суммы основной заработной платы каждого работника.

Например, если работник имеет фиксированный оклад в размере 100 000 рублей и уровень его производительности составляет 80%, то его основная заработная плата будет составлять 80 000 рублей (100 000 рублей * 80%).

Определение основной заработной платы является важным шагом в процессе рассчета заработной платы сотрудников. Это сумма, которую работник получает за свой труд и включает различные элементы, такие как оклад, премии, доплаты и компенсации. Расчет основной заработной платы осуществляется на основе долей и коэффициентов, указанных в договоре или коллективном договоре. Для прозрачности и удобства, работодатель может использовать таблицы или формулы для определения суммы основной заработной платы каждого работника.

Расчет процентных надбавок

Основными факторами в расчете процентных надбавок являются:

- Базовая ставка — начальная сумма, от которой вычисляются проценты;

- Процентная ставка — установленный процент, который добавляется к базовой ставке;

- Базовый период — временной интервал, за который производится расчет;

- Формула расчета — алгоритм, по которому определяется сумма процентной надбавки.

Пример расчета процентной надбавки:

| Параметр | Значение |

|---|---|

| Базовая ставка | 100 000 рублей |

| Процентная ставка | 10% |

| Базовый период | 3 месяца |

Тогда формула расчета будет выглядеть следующим образом:

Процентная надбавка = (Базовая ставка * Процентная ставка) * Базовый период

Подставив конкретные значения в формулу, получаем:

Процентная надбавка = (100 000 рублей * 10%) * 3 месяца = 30 000 рублей

Таким образом, в данном примере работнику будет начислена процентная надбавка в размере 30 000 рублей.

Учет дополнительных стимулирующих выплат

Классификация дополнительных стимулирующих выплат

- Надбавки к окладу за выслугу лет;

- Премии за высокие результаты работы;

- Бонусы за профессиональное развитие и достижения;

- Дополнительные выплаты в случае выполнения особых задач или работ в сложных условиях;

- Прочие стимулирующие выплаты, включающие различные виды компенсации и вознаграждения.

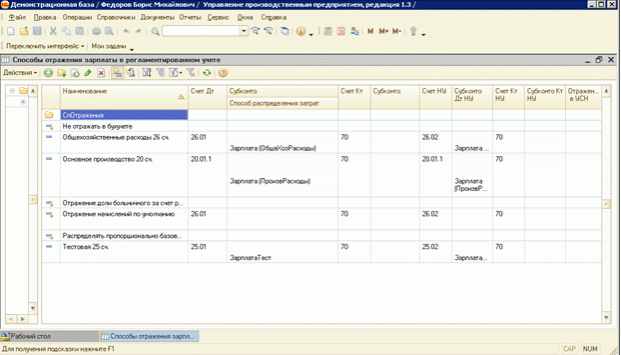

Учет дополнительных стимулирующих выплат

Учет дополнительных стимулирующих выплат осуществляется с использованием следующих методов:

- Учет в системе заработной платы. Дополнительные стимулирующие выплаты могут быть учтены в системе оплаты труда сотрудников в виде надбавок, премий или бонусов.

- Учет в подразделении бухгалтерии. Дополнительные стимулирующие выплаты могут быть учтены в отдельной группе счетов бухгалтерского учета предприятия.

- Учет в документах. Дополнительные стимулирующие выплаты должны фиксироваться в специальных документах, таких как приказы о премировании или надбавках к окладу.

- Учет в отчетности. Дополнительные стимулирующие выплаты должны быть отражены в отчетности предприятия, такой как отчеты о затратах на оплату труда или отчеты о финансовых результатах.

Важность правильного учета

Правильный учет дополнительных стимулирующих выплат имеет несколько важных преимуществ:

- Позволяет контролировать и анализировать затраты на стимулирование персонала;

- Создает прозрачность в системе заработной платы и поддерживает доверие сотрудников;

- Обеспечивает соблюдение законодательства и финансовых нормативов;

- Улучшает эффективность использования бюджетных ресурсов;

- Позволяет оценить эффективность применяемых стимулирующих мероприятий.

В итоге, учет дополнительных стимулирующих выплат является важным инструментом для предприятия и помогает эффективно управлять стимулированием персонала.

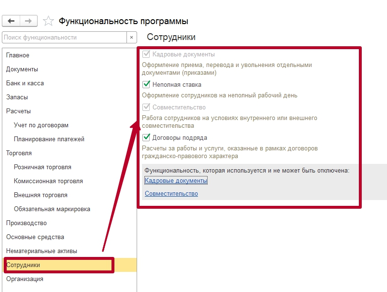

Включение премий и наград

При рассчете заработной платы в программе УПП учитывается возможность включения премий и наград для сотрудников. Включение премий и наград позволяет мотивировать и поощрять сотрудников за достижение высоких результатов и выполнение дополнительных задач. Это один из способов стимулирования работы и развития персонала.

Процесс включения премий и наград

Процесс включения премий и наград в программе УПП включает в себя следующие шаги:

- Определение видов премий и наград. В программе УПП предусмотрены различные виды премий и наград, в зависимости от целей и задач организации. Например, это может быть премия за выполнение проекта в срок или награда за высокие показатели производительности.

- Установление критериев получения премии или награды. Для того чтобы сотрудник имел возможность получить премию или награду, необходимо определить конкретные критерии, которым он должен соответствовать. Например, это может быть достижение определенного объема продаж или выполнение задач сверх рабочего графика.

- Фиксация результатов и рассчет премий и наград. После выполнения определенных критериев, результаты фиксируются в программе УПП. Затем производится рассчет суммы премии или выбор подходящей награды и ее вручение сотруднику.

Преимущества включения премий и наград

Включение премий и наград имеет ряд преимуществ:

- Мотивация сотрудников и повышение их эффективности. Процесс включения премий и наград позволяет создать стимул для сотрудников работать на результат и стремиться к достижению поставленных целей.

- Укрепление корпоративной культуры. Включение премий и наград способствует укреплению корпоративной культуры, развитию командного духа и формированию положительного внутреннего климата в организации.

- Повышение уровня удовлетворенности сотрудников. Получение премий и наград является приятным бонусом для сотрудников, что способствует улучшению их уровня удовлетворенности от работы.

Примеры премий и наград

Примерами премий и наград, которые можно включить в программу УПП, могут быть:

- Финансовая премия за достижение высоких продаж.

- Путевка на отдых или поездка за границу за лучший результат в выполнении проекта.

- Бонусный день отдыха или возможность работы в сокращенном графике за выполнение дополнительных задач.

- Подарочный сертификат на покупку товаров или услуг компании за активное участие в корпоративных мероприятиях.

Включение премий и наград в программе УПП позволяет создать мотивационную систему, которая способствует повышению эффективности работы сотрудников, укреплению корпоративной культуры и улучшению уровня удовлетворенности персонала.

Обязательные удержания из зарплаты

Все работники, зарегистрированные в программе учета персонала (УПП), должны быть осведомлены о возможных обязательных удержаниях из их заработной платы. Эти удержания могут быть установлены как государственными органами, так и самой организацией на основании законов и правил.

Основные виды обязательных удержаний:

- Налоги

- Страховые взносы

- Задолженности перед государством и судебные решения

- Социальные отчисления

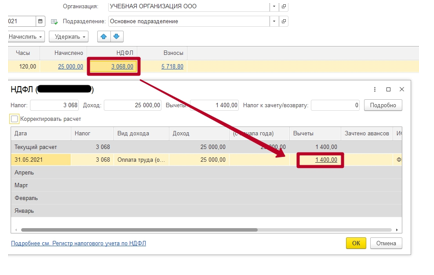

Налоги

Налоговые удержания из зарплаты работников — это главная составляющая обязательных удержаний. Отчисления в бюджет государства производятся в соответствии с действующими налоговыми законами. Главными налогами, подлежащими удержанию, являются:

- НДФЛ (налог на доходы физических лиц)

- Взносы в ПФР (Пенсионный фонд Российской Федерации)

- Взносы в ФФОМС (Фонд социального страхования обязательного медицинского страхования)

Работодатель обязан производить удержания из заработной платы работников в пользу государства, а также предоставить специальные формы отчетности по уплаченным налогам.

Страховые взносы

Страховые взносы — это обязательные платежи, которые работники должны уплачивать в различные страховые организации. Эти взносы предназначены для обеспечения социальной защиты работника в случае различных ситуаций, таких как болезнь, инвалидность, безработица и так далее. Обязанность уплаты страховых взносов лежит как на работнике, так и на работодателе.

Задолженности перед государством и судебные решения

В случае наличия задолженностей перед государственными органами, работодатель может быть обязан удержать определенную сумму из заработной платы работника. Это могут быть задолженности по налогам, штрафы, пени и другие суммы, установленные судебным решением.

Социальные отчисления

Кроме налогов и страховых взносов, работник может быть подвержен удержаниям, связанным с социальными нуждами государства. Например, это могут быть отчисления на благотворительные фонды, фонды профсоюзов или другие общественные организации. Уровень этих отчислений и их процентная ставка могут различаться в зависимости от действующих законодательных актов.

Учет временной нетрудоспособности

Важно знать, как правильно оформить учет временной нетрудоспособности, чтобы избежать возникновения конфликтов и недоразумений.

Оформление больничного листа и выплаты

Для получения оплаты за время временной нетрудоспособности работник должен предоставить медицинскую справку, подтверждающую его состояние. Этот документ называется больничным листом.

После получения больничного листа работодатель обязан выплатить сотруднику такую сумму, которая составляет определенный процент от его заработной платы. Размер выплаты исчисляется в соответствии с законодательством и внутренними правилами компании. Величина выплат зависит от разных факторов, включая длительность болезни и продолжительность трудовой деятельности работника.

Разница между оплатой от работодателя и от ФСС

В случае временной нетрудоспособности сотрудник имеет право получить оплату от работодателя и от Фонда социального страхования (ФСС). Оплата от работодателя является продолжением заработной платы и выплачивается ежемесячно, как обычная зарплата.

Оплата от ФСС выплачивается работникам, у которых нет трудового договора, либо размер оплаты от работодателя ниже уровня минимальной заработной платы. Отсутствие работы повлечет за собой выплату пособия за временную нетрудоспособность от ФСС.

Сроки выплаты и учет абсенсов

Работодатель должен выплатить оплату за временную нетрудоспособность в течение определенного срока, указанного в трудовом законодательстве. Обычно это срок от 3 до 10 рабочих дней с момента предоставления больничного листа.

Если сотрудник отсутствует на работе по причине болезни или травмы, он должен сообщить об этом работодателю в установленные сроки и предоставить необходимую документацию. Информация об абсенсах должна вестись и учитываться в кадровом учете компании.

Социальные гарантии и помощь

Законодательство предусматривает различные социальные гарантии для работников, находящихся на временной нетрудоспособности. В случае болезни или травмы, работник имеет право на оплату больничных листов, а также на предоставление медицинской помощи и реабилитации.

Кроме того, работнику, находящемуся на временной нетрудоспособности, могут быть предоставлены дополнительные социальные льготы, как, например, выплата пособия по уходу за ребенком, если он является одиноким родителем.

Учет временной нетрудоспособности является неотъемлемой частью трудовых отношений. Работодатели и работники должны знать свои права и обязанности в этой сфере для предотвращения возможных конфликтов и недоразумений. В случае возникновения проблем, стоит обратиться за консультацией к специалистам по трудовому праву или в соответствующие органы.

Расчет заработной платы при отпуске

Расчет средней заработной платы

Перед началом возникновения права на использование отпуска работнику необходимо рассчитать среднюю заработную плату для определения размера ежегодного дополнительного оплачиваемого отпуска. Расчет производится в соответствии с трудовым законодательством.

Средняя заработная плата рассчитывается по формуле:

- Сумма всех начислений за предыдущий год;

- Делим полученную сумму на количество календарных дней, когда работник фактически работал.

Таким образом, по расчетам получается средний дневной заработок работника.

Компенсация во время отпуска

Во время отпуска работнику выплачивается компенсация, которая состоит из следующих составляющих:

- Основная заработная плата;

- Дополнительные выплаты (премии, вознаграждения и т.д.);

- Прочие доплаты (надбавки, стимулирующие выплаты и т.д.).

Компенсация за отпуск начисляется работнику за период его отсутствия в рамках основного и дополнительного отпуска.

Налогообложение при выплате отпускных

При выплате денежной компенсации за отпуск работнику необходимо учитывать налогообложение. Размер налогов зависит от налоговой системы и ставки, которая в настоящее время действует.

Цитата: «В случае выплаты компенсации за отпуск с рассчитанными налогами, работодатель обязан удерживать соответствующие суммы налогов и отчислить их в бюджет.»

Расчет заработной платы при отпуске является важным аспектом для работников и работодателей. Правильный расчет позволяет обеспечить справедливость в предоставлении отпусков и правильное начисление компенсации за отпускные.

Учет налоговых вычетов и страховых взносов

Рассчитывая заработную плату сотрудников в программе Учета и расчета персонала (УПП), необходимо учесть налоговые вычеты и страховые взносы. Эти факторы влияют на окончательную сумму, которую сотрудник получит на руки. Для правильного расчета зарплаты необходимо учесть следующие особенности.

Налоговые вычеты

Налоговые вычеты – это суммы, которые можно учесть при расчете налоговой базы. В России доступны различные виды налоговых вычетов, такие как вычеты на детей, на обучение, на лечение и другие. В программе УПП необходимо указать, какие вычеты применяются к конкретному сотруднику, чтобы правильно рассчитать сумму удержания налога с его заработной платы.

Страховые взносы

Страховые взносы включают в себя пенсионные взносы, взносы на обязательное медицинское страхование и страховые взносы в фонд социального страхования. Размеры этих взносов определяются законодательством и могут меняться каждый год. В программе УПП необходимо внести соответствующие данные о страховых взносах для каждого сотрудника, чтобы рассчитать их размер и правильно учесть их в заработной плате.

Учет налоговых вычетов и страховых взносов в программе УПП позволяет правильно рассчитывать заработную плату сотрудников и обеспечить им полную и точную информацию о сумме, которую они получат на руки. Это важное актуальное знание, которое должно учитываться при работе с программой Учета и расчета персонала.