Налог на продажу сыну автомобиля полученного по наследству — это обязательный платеж, который подлежит уплате при продаже автомобиля, полученного в наследство. Владение наследственным имуществом может быть переходящим через наследование или по завещанию. Однако, в случае реализации наследственного автомобиля, сын будет обязан заплатить налог в соответствии с действующим законодательством.

Определение налога на продажу

Основные характеристики налога на продажу:

- Ставка налога: размер налога на продажу определяется налоговым кодексом и может варьироваться в зависимости от типа продаваемого имущества и применяемых налоговых ставок.

- Объект налогообложения: налог на продажу обычно взимается с продажи имущества, которое было приобретено с целью дальнейшей продажи, а не для личного пользования. Это могут быть товары, недвижимость, акции и другие активы.

- Налоговая база: рассчитывается как стоимость продажи имущества, вычитая из нее расходы, понесенные на его приобретение и продажу. Может существовать различия в определении налоговой базы в зависимости от правил налогообложения в каждой конкретной стране или регионе.

- Способ уплаты: налог на продажу может быть уплачен сразу после продажи имущества либо в течение определенного срока, указанного налоговыми органами. Также могут предусматриваться возможности определенных льгот или рассрочек по оплате налога.

Важно помнить, что правила налогообложения и размеры налогов могут отличаться в разных странах и регионах. Перед продажей имущества рекомендуется проконсультироваться с профессиональными налоговыми консультантами или юристами для получения актуальной информации о налоговых обязательствах и процедурах в конкретном юрисдикции.

Правовая основа налога на продажу

В России

В России налог на продажу регулируется Федеральным законом «О налоге на добавленную стоимость». Согласно этому закону, налог на продажу взимается со стоимости товаров или услуг, предоставляемых в ходе предпринимательской деятельности.

Для автомобилей, полученных по наследству, налог на продажу в России не взимается. Согласно статье 217 Налогового кодекса, при получении имущества в результате наследования, дарения или иных случаях, налог на доходы физических лиц не взимается, за исключением некоторых особых случаев, например, если сумма наследства превышает определенный порог.

В США

В Соединенных Штатах налог на продажу регулируется законодательством штатов. Каждый штат имеет свои собственные законы и ставки налога на продажу. Например, штат Нью-Йорк устанавливает ставку налога на продажу в размере 4%, а штат Калифорния — 7,25%.

Для автомобилей, полученных по наследству, налог на продажу в некоторых штатах США может не взиматься или быть уменьшенным. Например, в штате Калифорния налог на продажу не взимается при передаче автомобиля от родителей к ребенку или между супругами.

В Великобритании

В Великобритании налог на продажу, известный как «налог на добавленную стоимость» (VAT), регулируется законом о НДС. НДС в Великобритании взимается с большинства товаров и услуг, включая автомобили.

Для автомобилей, полученных по наследству в Великобритании, налог на продажу не взимается, поскольку наследственный товар не считается продукцией или услугой, предоставляемой в ходе предпринимательской деятельности.

В Японии

В Японии налог на продажу, известный как «налог с продаж», взимается с большинства товаров и услуг, включая автомобили. Ставка налога с продаж в Японии составляет 10%.

Для автомобилей, полученных по наследству в Японии, налог на продажу обычно не взимается. Согласно налоговому законодательству, наследственный товар не считается сделкой, которая подлежит налогообложению.

Налог на продажу автомобиля полученного по наследству

Основные правила налогообложения при продаже наследственного автомобиля:

- Срок после наследования: для того чтобы быть освобожденным от налога, наследник должен продать автомобиль в течение трех лет после момента смерти наследодателя.

- Оценка наследуемого автомобиля: так как аккуратная оценка автомобильного имущества может быть сложной задачей, вы можете обратиться в оценочную компанию для независимой оценки.

- Налоговая ставка: налог на продажу наследственного автомобиля обычно рассчитывается в размере 13% от разницы между продажной ценой и налоговой базой (стоимостью автомобиля на момент наследования).

- Штрафы за неуплату налога: если наследник не заплатит необходимую сумму налога, он может быть подвержен штрафным санкциям.

Исключения и особые случаи:

Существуют исключения и особые случаи, когда налог на продажу наследственного автомобиля может быть уменьшен или отменен. Например:

- Если наследник является инвалидом, налог может быть освобожден или снижен в соответствии с законодательством о налогах.

- Если наследник продает наследственный автомобиль в результате финансовых затруднений, налог может быть снижен или рассчитан на основе пониженной стоимости автомобиля.

Важно планировать заранее:

В случае наследования автомобиля рекомендуется заранее проконсультироваться с налоговым консультантом или юристом, чтобы понять свои обязанности и оценить возможные налоговые последствия при последующей продаже имущества. Такой подход помогает избежать неприятных сюрпризов и обеспечить соблюдение закона при совершении сделки.

Налоговые льготы при продаже наследованного автомобиля

При продаже наследованного автомобиля возникает вопрос о налоговых обязательствах. Законодательство предусматривает некоторые налоговые льготы, которые могут снизить платежи и повлиять на единовременные выплаты. Рассмотрим основные налоговые льготы, которые применяются при продаже наследованного автомобиля.

Плата за передачу права собственности

Согласно законодательству, наследник обязан заплатить плату за передачу права собственности при продаже наследованного автомобиля. Однако существуют определенные случаи, когда эта плата может быть снижена или вовсе отменена.

- Если продажа наследованного автомобиля осуществляется в течение года после наследования, плата за передачу права собственности может быть снижена до минимального значения.

- Если наследник продает наследованный автомобиль не более чем через 3 года после его получения, он может быть освобожден от уплаты платы за передачу права собственности.

Налог на доходы с продажи имущества

При продаже наследованного автомобиля также может возникнуть обязанность уплаты налога на доходы с продажи имущества. Однако существуют некоторые исключения и льготы, которые могут снизить сумму налогового платежа.

- Если наследник продает наследованный автомобиль в течение 3 лет после наследования, и сумма продажи не превышает установленный порог, то он освобождается от уплаты налога на доходы с продажи имущества.

- Если наследник принимает решение использовать полученные деньги от продажи наследственного автомобиля для приобретения другого транспортного средства в течение 6 месяцев, то он может быть освобожден от уплаты налога на доходы с продажи имущества.

Продажа наследованного автомобиля с учетом налоговых льгот

Необходимо отметить, что для получения налоговых льгот при продаже наследованного автомобиля необходимо соблюдать определенные условия и предоставить соответствующую документацию. В случае несоблюдения или непредоставления необходимых документов, наследник может быть обязан выплатить полную сумму налога.

При продаже наследованного автомобиля рекомендуется обратиться к юристу или налоговому консультанту, чтобы уточнить все детали и получить подробную информацию о возможных налоговых льготах. Это позволит избежать непредвиденных налоговых платежей и поможет максимально снизить расходы при продаже наследственного автомобиля.

Расчет суммы налога на продажу автомобиля полученного по наследству

При продаже автомобиля, полученного по наследству, необходимо учесть налоговые обязательства перед государством. Для расчета суммы налога следует учитывать несколько факторов, таких как стоимость автомобиля, срок его владения и применимые налоговые льготы.

Определение стоимости автомобиля

Ставка налога на продажу автомобиля зависит от его стоимости. Стоимость может быть определена на основании рыночных цен автомобилей аналогичной марки, модели и года выпуска. Для точного определения стоимости рекомендуется проконсультироваться с автомобильными экспертами или использовать специализированные веб-сервисы.

Определение срока владения автомобилем

Важным фактором для расчета налога является срок владения автомобилем. Чем больше времени вы владели автомобилем, тем меньше будет сумма налога. Во многих регионах для рассчета налога также учитывается дата получения наследства. Если вы продаете автомобиль менее, чем через 3 года после получения наследства, вы можете быть облагаемы налогом.

Применимые налоговые льготы

В некоторых случаях, при наличии определенных льгот, налог на продажу автомобиля может быть снижен или полностью устранен. Например, если вы являетесь инвалидом с инвалидностью 1 группы и автомобиль используется как средство передвижения, вы можете быть освобождены от уплаты налога.

Расчет налога

Расчет суммы налога на продажу автомобиля может быть выполнен следующим образом:

- Определите стоимость автомобиля на основании рыночных цен;

- Узнайте налоговую ставку на продажу автомобиля в вашем регионе;

- Учтите срок владения автомобилем;

- Примените налоговые льготы, если они применимы;

- Рассчитайте сумму налога, умножив стоимость автомобиля на налоговую ставку;

- Обратитесь в налоговую службу для уточнения дополнительных требований и предоставления необходимых документов.

Расчет суммы налога на продажу автомобиля полученного по наследству является важной процедурой перед его продажей. Необходимо учитывать стоимость автомобиля, срок его владения и применимые налоговые льготы. Корректный расчет налога поможет избежать штрафов и проблем с налоговой службой. В случае сомнений или вопросов, рекомендуется обратиться к специалистам или в налоговую службу для получения конкретной информации и рекомендаций.

Сроки и порядок уплаты налога на продажу автомобиля полученного по наследству

Сроки и порядок уплаты налога на продажу автомобиля полученного по наследству определяются законодательством Российской Федерации. Важно ознакомиться с данными правилами и выполнять их строго, чтобы избежать правовых последствий.

Сроки уплаты налога

Согласно статье 220 Налогового кодекса Российской Федерации, налог на продажу автомобиля полученного по наследству должен быть уплачен в течение 30 календарных дней с момента государственной регистрации права собственности на автомобиль.

Порядок уплаты налога

Для уплаты налога на продажу автомобиля полученного по наследству необходимо соблюдать следующий порядок:

- Определить стоимость автомобиля. Стоимость определяется исходя из его рыночной цены на момент государственной регистрации права собственности.

- Рассчитать сумму налога. Сумма налога составляет 13% от стоимости автомобиля.

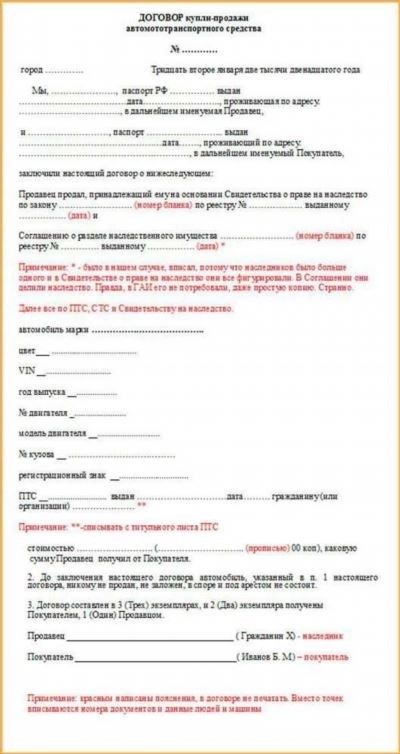

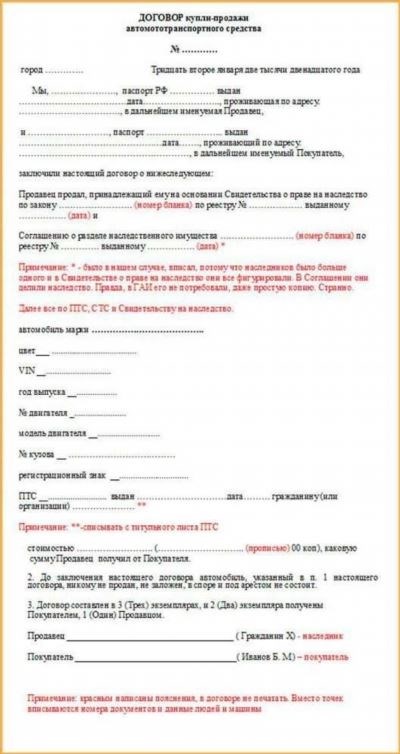

- Оформить декларацию на уплату налога. Декларация подается в налоговый орган по месту жительства налогоплательщика.

- Уплатить налог. Налоговая декларация на уплату налога должна быть подана и налог должен быть уплачен в установленный законом срок.

Особенности уплаты налога

Если автомобиль получен в наследство вместе с другими наследуемыми объектами, то налог на продажу автомобиля рассчитывается только на его часть, пропорциональную его стоимости по отношению к общей стоимости наследственного имущества.

Значение налога на продажу автомобиля по наследству

Налог на продажу автомобиля полученного по наследству является важным финансовым обязательством, которое необходимо соблюдать в установленные сроки и порядке. Ответственное отношение к уплате налога поможет избежать негативных последствий со стороны налоговых органов и обеспечит соблюдение законодательства Российской Федерации.

Обязанность уплаты налога на продажу для сына

Когда сын обязан уплатить налог на продажу?

Сын обязан уплатить налог на продажу автомобиля по наследству в следующих случаях:

- Если стоимость автомобиля превышает установленный законом порог.

- Если автомобиль продается в течение установленного законом срока после наследования.

Как рассчитать налог на продажу?

Налог на продажу рассчитывается путем умножения стоимости автомобиля на налоговую ставку, установленную законом. Налоговая ставка может различаться в зависимости от ряда факторов, включая возраст автомобиля и его техническое состояние.

| Возраст автомобиля | Налоговая ставка |

|---|---|

| До 3 лет | 10% |

| От 3 до 5 лет | 7% |

| Свыше 5 лет | 5% |

Как уплатить налог на продажу?

Налог на продажу должен быть уплачен в течение определенного срока после завершения сделки. Сын должен обратиться в налоговый орган с заявлением о приеме налоговой декларации и уплате налога. Заявление должно быть подписано самим сыном или его представителем.

Важно знать, что неуплата или неправильная уплата налога на продажу может повлечь за собой штрафы и негативные последствия. Поэтому рекомендуется обратиться к специалистам для консультации и помощи в правильном расчете и уплате налога.

Обязанность уплаты налога на продажу для сына, продавшего автомобиль, полученный по наследству, является необходимой с точки зрения закона. Расчет и уплата налога должны быть произведены в установленные сроки, чтобы избежать штрафов и других негативных последствий.

Последствия невыплаты налога на продажу автомобиля полученного по наследству

В случае наследования автомобиля и его последующей продажи необходимо учитывать налог на продажу, который должен быть уплачен в соответствии с законодательством. Однако, многие наследники не знают о наличии данного налога или не считают его обязательным к уплате. Невыплата налога на продажу автомобиля, полученного по наследству, может иметь серьезные последствия.

Основным последствием невыплаты налога на продажу автомобиля является возможное взыскание штрафов и насчитывание процентов за каждый день просрочки уплаты налога. В случае обнаружения факта невыплаты налога, наследнику может быть наложен штраф в размере нескольких процентов от стоимости продажи автомобиля. Кроме того, могут быть насчитаны проценты за каждый день просрочки уплаты, что может существенно увеличить сумму долга.

Другим возможным последствием невыплаты налога на продажу автомобиля является возможность возникновения уголовной ответственности за уклонение от уплаты налогов. В случае установления факта намеренного уклонения от уплаты налога на продажу, наследнику может быть предъявлено обвинение и возможны наказание, вплоть до лишения свободы.

В целях избежания негативных последствий невыплаты налога на продажу автомобиля, полученного по наследству, рекомендуется ознакомиться с соответствующими законодательными актами и правилами в данной сфере. Иметь всю необходимую информацию и своевременно осуществлять уплату налогов поможет избежать проблем с налоговыми органами и сохранить хорошую репутацию в сфере налоговых отношений.